2020年新冠疫情对中国乃至世界酒店行业的冲击史无前例,疫情从年初的爆发,到全球范围内的大流行,再到疫情防控常态化。时任万豪酒店集团负责消费者运营、技术和新兴业务的集团总裁、现任万豪国际集团总裁Stephanie Linnartz表示:“在全球疫情的大背景下,2020年是万豪集团成立93年以来最艰难的一年”。

但肆虐的疫情无法阻止艰苦卓绝的酒店人前进的步伐,酒店业从被按下暂停键,到采取各种措施自救,再到疫情常态化下的奋力恢复和拓展。2020年已过,上市酒店集团市场拓展的成绩单如何?酒店市场的变化有什么特点?笔者根据公开资料对国内头部酒店集团锦江、华住和首旅,国际酒店集团万豪、希尔顿和凯悦的拓展情况和市场情况进行了汇总研究和分析,现将结果呈现如下,供大家参考。

Part1

国际集团拓展和市场情况

1

2020年拓展数据

2020年度,万豪、希尔顿和凯悦三家国际酒店集团共计新开业酒店885家,净开业酒店690家,详细情况见下表。

由上表可以看出,国际酒店集团在2020年拓展情况有以下特点:

新开业酒店数量和净开业酒店数量与2019年相比均大幅度下降

2020年新开业门店情况:万豪为399家,仅为2019年新开业门店数量516家的77.33%。希尔顿是414家,是2019年470家的88.09%。凯悦为72家,数量和2019年的净开业门店数量相等,也低于2019年的新开业门店数量。

2020年净开业门店情况:万豪为264家,仅占2019年的59.19%。希尔顿为368家,占2019年的86.59%。凯悦为58家,占2019年的80.56%。

持续的世界范围疫情是造成国际酒店集团新开业门店数量和净开业门店数量较上年双双降低的主要原因。希尔顿总裁兼CEO Chris Nassetta表示:“在希尔顿长达100年的经营历史中,我们从未经历过像现在这样的情况”。凯悦酒店集团负责人也表示新冠肺炎疫情对行业的影响是“巨大且灾难性的”。

2020年国际酒店集团不仅新开业门店和净开业门店数量分别与去年同期相比双双下降,2020年的净开店数量占新开店数量的比例也同样下降:万豪2020年净开业酒店数量占新开业酒店数仅有66.17%,远远低于2019年的86.43%;希尔顿2020年净开业酒店数量占新开业酒店数为88.98%,也低于2019年的90.43%。

2020年度已开业酒店数量和房间数量仍保持正增长

2020年各酒店集团新开业门店和净开业门店数量均低于2019年,但 2020年的净新增开业酒店数量和开业房间数仍保持了正增长。

万豪2020年度净增开业房间数42123间,比2019年增长3.1%,达到了1423044间。希尔顿2020年度净增开业房间数47507间,比2019年增长了4.9%,达到了1019287间。凯悦2020年度净增开业房间数11751间,比2019年增长了5.2%,达到了238425间。

2

近年来市场数据分析及特点

截止到2020年12月31日,万豪、希尔顿和凯悦已开业门店分别为7642家、6478家和982家,房间数分别是1423044间、1019287间和238425间。

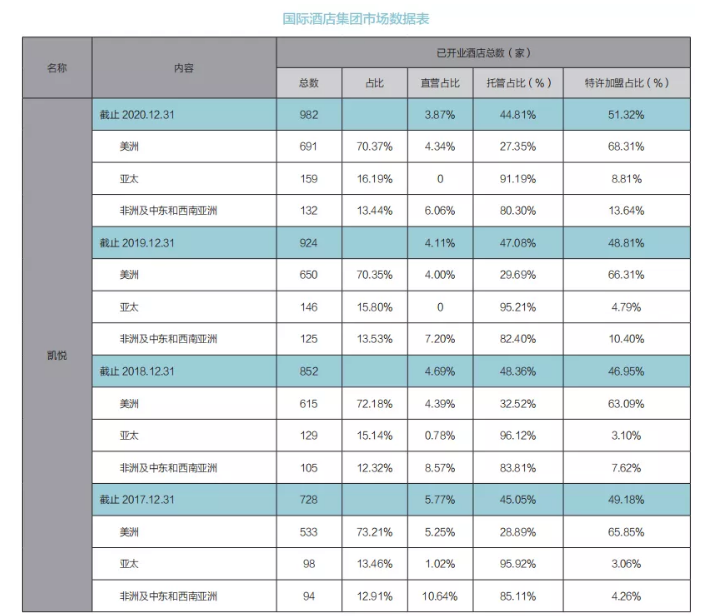

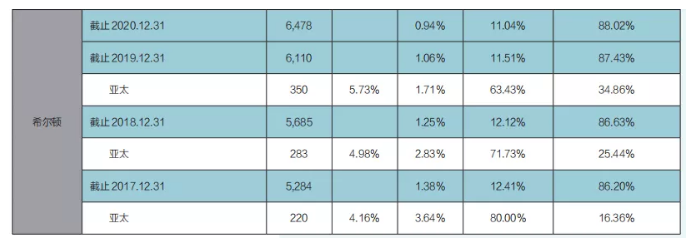

笔者依据万豪、希尔顿和凯悦2017年、2018年、2019年和2020年四年的市场数据,按全球各大区和经营模式两大维度,分析了国际酒店集团市场数据的变化特点。上表是大量数据分析后的汇总结果。从上表的分析结果可以看出,国际酒店的市场变化有以下特征:

亚太区的酒店占比逐渐增大,美洲仍是最大市场

万豪集团亚太地区酒店数量从2017年的641家增加到2019年的782家,亚太酒店数量在万豪全球酒店总数量的比重从9.83%上升到10.64 %;希尔顿集团亚太地区酒店数量从2017年的220家增加到2019年的350家,亚太酒店数量在希尔顿全球酒店总数量的占比从4.16%上升到5.73%,凯悦集团亚太地区酒店数量从2017年的98家增加到2020年底159家,亚太酒店数量在凯悦全球酒店数量的占比从13.46%上升到16.19%。

从上述数据可以看出,各酒店集团在亚太市场的酒店数量及占比逐年在增加。2020年中国疫情控制平稳,各集团在亚太市场的拓展情况亮眼。万豪国际集团原总裁兼首席执行官Arne M.Sorenson表示:“2020年第三季度亚太区新签酒店数量超过全球总新签酒店数量的一半,并且绝大多数的亚太区新签酒店在大中华地区”。尽管亚太区酒店数量在各国际集团全球总酒店数量及占比在增加,美洲市场仍然还是各酒店集团的最大市场,截止2019年底,万豪美洲市场占比为72.45%,同期凯悦美洲市场占比也高达70.35%,远远超过其它各区。

特许加盟酒店数量占比最大,但亚太地区相反

与轻资产管理模式中的委托管理相比,特许加盟盈利规模主要和门店数量相关,因此受行业波动影响程度较小,与日常经营成本的脱钩使得加盟业务拥有更大的盈利空间和抗风险能力。

截止到2020年12月31日,万豪、希尔顿和凯悦的全球特许加盟酒店数量占全球总酒店数量的比例分别是70.56%、88.02%和51.32%,特许加盟酒店数量在各个集团全球门店总量中占比最大。

截止到2019年12月31日,万豪集团的特许加盟酒店占比:美洲地区为84.17%、亚太区为15.35%、国际其它地区为44.53%。希尔顿集团的特许加盟酒店占比:亚太区为34.86%。凯悦集团的特许加盟酒店占比:美洲区为66.31%,亚太区为4.79%,非洲及中东和西南亚洲为10.4%。可以看出国际集团在亚太地区的特许加盟酒店占比与其他各大区相比均最低,且远远低于全球的平均数。亚太区托管酒店占比却均高于其它各区域,更高于各集团全球平均占比。截止到2019年末,亚太区托管酒店占比:万豪是84.40%,希尔顿是63.43 %,凯悦为95.21%,这种现象耐人寻味。

亚太地区托管酒店比例远远高于特许酒店,背离国际酒店全球平均占比。笔者认为在一定程度上反映了亚太地区本地酒店管理团队与国际集团的竞争力存在较大差异。大量酒店业主不管是着眼于形象、面子工程还是追求实际运营效果,都更愿意把酒店委托给国际酒店集团。天津恒大酒店总经理谷安迪针对此问题说:“目前委托管理和特许经营的布局占比态势依旧反应出了中国酒店业从起步到快速发展期所留下的基本面。在这样一个高速发展期,需求的增长和市场中总体管理经验和资源的缺乏促使着众多知名品牌只以委托管理的模式对中国市场进行推广,因为对管理公司而言,委托管理的模式在当时是低风险高回报的最佳选择。”大象谈判创始人项卫说:“特许经营需要成熟的管理团队,要么是业主自己的管理团队,要么是第三方管理公司的管理团队。过去中国这方面还比较薄弱,但是现在已经在发展中,所以目前亚太区托管酒店比例居于高位,但在缓慢下降。”

可喜的是,从2017年至2020年四年的数据走向可以看出,各集团亚太区托管占比有逐年降低的趋势。万豪亚太区的托管酒店数量占比由2017年的85.02%下降到2019年的84.4%;希尔顿亚太区的托管酒店数量占比由2017年的80%下降到2019年的63.43%;凯悦亚太区的托管酒店数量占比由2017年的95.92%下降到2020年的91.19%。亚太区托管酒店数量占比下降除了国际酒店集团本身轻资产模式在优化的原因外,在一定程度上反映了亚太区的本土酒店管理团队的能力在提升与国际酒店的竞争力在增强。

轻资产模式更加成熟

国际酒店集团直营店占比虽然在缓慢降低,但基本已趋于稳定。2017年到2020年四年间各国际酒店直营店占比:万豪分别是1.03%、0.91%、0.93%和0.86%,希尔顿分别是1.38%、1.25%、1.06%和0.94%,凯悦分别是5.77%、4.69%、4.11%和3.87%。各集团尤其是万豪和希尔顿直营店占比缓慢降低且基本趋于稳定。

到2020年希尔顿已经创建100年,万豪也已创建93年。轻资产模式已有几十年的发展历程,这一运营模式进一步成熟。轻资产向更好的盈利模式变化。如托管酒店和特许加盟酒店占比的变化,就是轻资产不断优化的过程。2017年到2020年四年中,各集团的托管酒店数量占该集团全球总酒店数量的比重和特许加盟酒店数量的比重在发生着变化,万豪托管酒店占比从2017年的29.02%减少到2020年的26.16%,希尔顿从2017年的12.41%减少到2020年的11.04%,凯悦从2017年的45.05%减少到2020年的44.81%。从数据可以看出各酒店集团内部的托管店占比都在减少,特许加盟酒店占比在增加。

Part2

国内酒店集团拓展和市场情况

1

2020年拓展数据

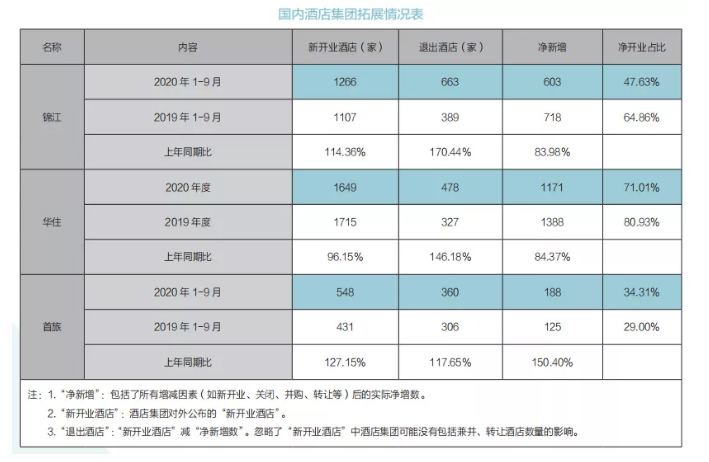

国内酒店集团主要经营市场在国内,得益于中国国内疫情的快速遏制并保持平稳有序,2020年国内酒店集团的拓展数据明显好于国际酒店集团。2020年度华住新开业酒店1649家。截止发稿时笔者未能获得锦江和首旅全年拓展数据,所以分析中锦江和首旅的相关内容均为2020年1-9月数据。详细情况见下表。

由上表可以看出国内头部集团在2020年拓展情况有以下两个特点:

新开业酒店数量较2019年变化不大

华住2020年新开业门店1649家,占2019年新开业门店1715家的96.15%;首旅2020年1-9月新开门店548家,占2019年1-9月的127.15%,笔者注意到首旅在2021年1月30日发布的《关于 2020 年年度业绩预减公告》中特别提到,“坚定加快全年开店速度,成功实现本年度新开店数再创历史新高”;锦江2020年1-9月新开业门店1266家,比2019年1-9月新开业的1107家多159家,锦江《2020 年年度业绩预减公告》中没有提及拓展情况。笔者预计锦江2020年全年的新开店数量与2019年的全年开店数量相比不会发生大的增减变化。

国内疫情虽然比较平稳,但由于局部疫情零星出现、伴随疫情常态化的要求、锦江和华住国外门店受疫情影响持续,特别是2020年9月中下旬以来受欧洲国家第二波新冠肺炎疫情的较大冲击,2020年能取得上述成绩与头部集团坚忍不拔的努力是分不开的。在疫情大考下,头部酒店集团赢得了拓展窗口期。

面对2020年严峻的外围形势,头部酒店集团根据市场需求不断创新产品,升级安全措施,有力地推动了整个行业的复工复产;积极控制成本,拓宽融资渠道,通过更多数字化营销,保证了自身的经营趋势逐步向好。

头部酒店集团在抗疫过程中减免旗下酒店的加盟费、中央预订费,并提供金融、贷款支持,提供口罩、消毒物品等防疫物资、线上培训课程等举措成绩亮眼。疫情下大大小小的单体酒店均损失惨重,特别是在头部集团多年积累的数字化和信息化能力面前,单体酒店劣势尤其明显,因此单体酒店连锁化意愿增强。以OYO为代表的轻连锁品牌在2020年疫情大考下,因为经营不佳释放大量加盟门店,在存量时代为头部酒店集团的拓展增加了新机遇。

2020年退出(关闭)酒店数量同比大幅度增加

华住旗下2020年全年退出(关店)门店数量总计478家,是2019年全年退出门店数量327家的146.18%;2020年1-9月,锦江旗下退出(关店)门店数量663家,是去年同期389家的170.44%;首旅旗下退出(关店)门店数量360家,是去年同期306家的117.64%。

造成关店数量增加的原因除了2020年疫情重创酒店外,疫情是酒店集团对存在未遵守品牌标准、经营亏损及涉及物业等相关问题门店的出清窗口,也是集团品牌升级和改变业务模式的加速器。华住集团为升级品牌和改变业务模式在2020年第三季度暂时关闭17家旗下门店、第四季度暂时关闭6家。

2

2020年市场数据

截至到2020年12月31日华住已开业酒店6789家、已开业房间数652162间;截止到2020年9月30日首旅和锦江分别已开业酒店4638家和9117家,已开业房间数421497间和896121间。

笔者对锦江、华住和首旅2017年、2018年、2019年和2020年1-9月(华住为2020年全年),近四年的市场数据进行了分析、汇总,结果见《国内酒店集团市场数据分析表》。从上表可以看出:

酒店直营店占比继续降低

华住在2017、2018、2019和2020年四年间,已开业酒店数量分别是3746家、4230家、5618家和6789家,直营店数量占比分别由17.91%、16.52%、12.25%下降到11.09%;

首旅在2017、2018、2019年末和2020年9月末,已开业酒店数量分别是3712家、4049家、4450家和4638家,直营店占比分别由25.94%、22.85%、19.12%下降到14.44%;

锦江在2017、2018、2019年和2020年9月末,已开业酒店数量分别是6694家、7443家、8514家和9117家,直营店占比分别由15.76%、13.60%、11.62%降到10.24%。

国内头部集团轻资产进程在持续推进,直营店占比最低的是锦江。

中端及以上酒店占比继续增加

华住2017至2020年底中端及以上酒店数量分别由772家增加到2413家,占比分别由20.61%上升到35.54%;首旅2017至2020年9月末中端及以上酒店数量分别由503家增加至1079家,占比分别由13.55%上升到23.26%;锦江2017至2020年9月末中端及以上酒店数量分别由1496家增加到4150家,占比分别由22.35%上升到45.52%,中端及以上酒店数量占集团全部酒店数量比例最高的是锦江。

随着中端酒店的占比增加,各头部集团出现了中端酒店数量增长和开业门店数量之最的“明星品牌”:首旅集团的“如家商旅”2018年净增门店124家、2019年净增184家;近几年锦江更是涌现出一批每年净增门店数量强劲增长的品牌,在2017年、2018年和2019年:麗枫分别净增加108家、134家、159家,维也纳国际分别净增90家、132家、213家,维也纳酒店分别净增124家、218家、236家。另外喆啡、希岸、维也纳3好等也发展良好;华住的“全季”品牌,截止2020年12月底开业酒店数量达到了1105家,保持了三大集团中等酒店品牌已开业门店数量之最。值得注意的是,在其他集团的经济型品牌门店纷纷减少的情况下,华住2020年度经济酒店净增门店891家。其中汉庭2020年度净新增门店408家,截止2020年12月31日汉庭品牌的已开业门店数量增至2780家,保持了所有品牌已开业门店数量之最。

轻加盟连锁模式经受了2020疫情的淬炼

OYO等轻加盟连锁酒店品牌2020年遭遇了毁灭式的冲击。携程投资的单体酒店轻连锁品牌无疆酒店停止运营。华住集团怡莱品牌与你好酒店合并。

前几年不断刷新行业连锁模式的轻连锁品牌,在2020年疫情的大考下遭遇大浪淘沙。但这些大胆的尝试验证了市场的下沉空间和延展价值是客观存在的。能够深度契合3-5线城市存量中小单体酒店产品模型、管理模型和营销模型的多元化专业酒店在线运营平台,将有效地促进国内酒店品牌连锁化率进一步快速提升。

在百家争鸣的轻连锁类型中,首旅的云酒店品牌可圈可点。自首旅推出以软品牌授权+菜单式在线运营教练模式的云酒店以来,在首旅集团的门店类型中,云酒店系列的占比从2018年底的7.51%一直稳步发展,截止到2019年12月31日已开业酒店达到510家,占全部已开业酒店数量的比重为11.46%,截止到2020年9月30日首旅云酒店已开业数量达到651家,占比14.04%。2020年第三季度首旅净新开业门店182家,其中云酒店净开业117家,占到了本季净新开业门店的64.3%。首旅在疫情重创下的2020年度“新开业门店能再创新高”,离不开云酒店品牌的贡献。

Part3

2021年国内酒店行业展望

1

国内酒店集团直营店占比将继续降低,且降低空间仍然较大

截止2020年12月31日国际酒店集团直营店占比万豪是0.86%、希尔顿是0.94%、凯越是3.87%,国内头部酒店集团直营店占比:2020年末华住为11.09%、首旅2020年9月末为17.44%、锦江2020年9月末为10.24%。由此可见,国内酒店集团的直营店占比虽然在降低,但与国际酒店集团相比仍有下降空间。下降的速度与集团品牌认知度的提升紧密相连。

2

经济型酒店的特许加盟模式在国内酒店集团门店中的占比将会进一步提升

酒店集团品牌加盟盈利规模主要和门店数量相关,受酒店经营情况好坏的影响程度较小,与日常经营成本的脱钩使得加盟业务拥有更大的盈利机会。近年来,国内头部酒店集团随着自身品牌优势的日益提升,纷纷加大了特许加盟的开拓力度。华住特许加盟店占比从2017年的5.37%,上升到2019年的7.32%。由此可见一斑。

提高特许加盟比例,优化模式结构的好处显而易见。常抓不懈地进行品牌质量提升,从而增强市场对品牌的粘性,这个核心竞争力的建设之路任重道远。

3

中高端市场的竞争更加激烈且异彩纷呈

人们对中高端酒店需求增加的趋势已在业界形成共识,并在2020年“十一”黄金周和2021年春节假期的市场反应中得到验证。头部集团早已进入中高端市场拓展的赛道。

中国的头部酒店集团主要起步于经济酒店,优势大多不在中高端领域;国际集团多在中国立足于高端市场,但错失了低端市场,目标是在保住日益扩大的高端市场份额的同时加大拓展中高端市场力度。2020年,中国品牌并购国外品牌、中外联合创品牌、国内“小而美”的闪亮登场、“中国风”奢华的扣人心弦、国内外强强联合独家代理国际品牌等将在2021年持续。加之跨界对中高端酒店市场的青睐,中国酒店行业市场的竞争将在2021年更加异彩纷呈和激烈。

2021年3月3日万豪在媒体吹风会上透露了未来三年的拓展策略,计划在继续领先高端和奢华品牌市场占有率的基础上,着力扩充精选服务品牌阵营。以品牌+目的地的策略,在不同的细分市场主动布局,积极适应和引导中国旅行市场的升级变化。这意味着,万豪将更多在中高端酒店市场进一步拓展势力。希尔顿等外资酒店集团也宣布了其在华发展计划,其中一些定位中高端的、年轻的品牌也将逐渐增加,同时特许经营模式也成为这些酒店集团下沉市场的重点方式之一。

1月5日,OTA企业同程艺龙宣布与珀林酒店集团签署了战略投资协议。美团也将投资东呈国际集团。

4

2021年将是酒店门店拓展的大年

由于新开酒店需要相当长的前期准备时间,待到开业有延后性,2021年会是头部酒店集团加速拓展的大年。从2020年各季度的净开店拓展数据也能清晰的看出,2020年从我国疫情得以控制的第二季度开始,新开门店数量开始增加。2021年3月4日,华住对外宣布,自2月26日开始,正式推行针对广大加盟商合作伙伴的利好方案,其中,加盟店结算返款周期由原60天内提速到30天内。此举既增加现有加盟商粘性,也是争取更多的加盟商,从而加速其“跑马圈地”战略的新举措。

2020年可能是世界酒店行业最艰难的一年,但是国内和国际酒店集团的成绩单上依旧亮点纷呈、可圈可点。疫情的洗礼让各大酒店集团的管理能力和软实力有了进一步提高,酒店行业得到了加速优化。疫情虽然还在,但是它终将被战胜,2021年的拓展成绩单又会如何,让我们拭目以待。

个人资料

个人资料  退出登录

退出登录

评论

未登录