近日,和几位在投行和基金公司任职的朋友叙旧,讨论三大航前几天发布的 24 年上半年业绩预报和最近一些外航撤离中国内地市场的消息。

我们先从欧洲、北美洲和大洋洲三大远程国际线市场开始说起。远程国际线市场上签证的制约非常明显,之前在《欧美出境游复苏为何冷清?签证卡住了》一文中已有分析,此不赘述。北美航线 20% 左右的恢复率已经说明了一切;同时欧洲线、澳洲线的签证也只恢复了 40% 左右。

而外国旅客的恢复也是疲弱的——24H1 入境外国人总数为 1464 万人次,而 19H1 的入境外国人总数为 2399 万人次,恢复到 61%。中国并没有统计具体大洲、国家的人次,因此无从知晓远程国际线的需求。我们假设和总体相若,即恢复到六成的水平。

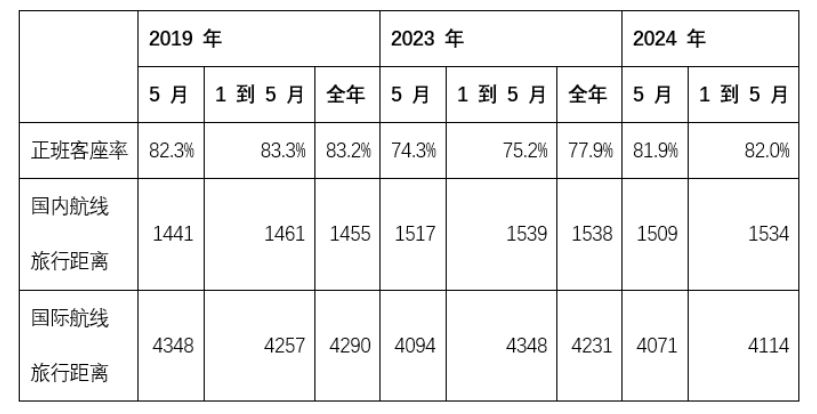

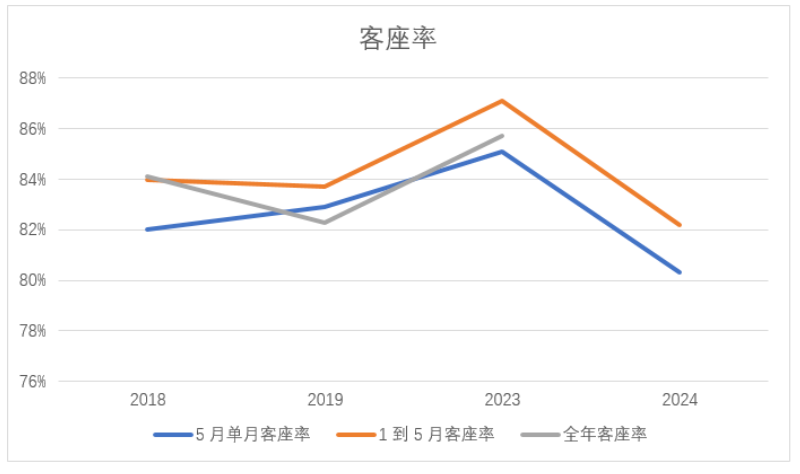

由于(尤其是在长途航线上的)访华旅客人数和出境国人人数双不逮,中国民航的国际航线「收缩了一圈」。例如,2024 年 1 到 5 月,国际航线的上座率比 2019 年同期少了 1.3 个百分点,同时平均出行距离少了 143 公里(3.4%)。

这也使得航司不敢在国际航线上涨价(国际航线的每公里收益涨幅低于每公里成本的涨幅),收益端必然承压。

事实上,中国出境旅游需求的疲软不仅仅影响内地航司——境外航司的情况也好不到哪里去。由于当前国际航班极度供大于求的格局,境外航司的市占率和业绩不可避免地也会受到影响。

最好的例子是像国泰航空这样「无路可退」的航司,就毫无疑问也受到了严重的影响——国泰 2024 年 5 月和 1 到 5 月的上座率,都是不计疫情下 4 年以来最差的一年——甚至比 2023 年同期还要低。

在国际线需求不逮这样的背景下,内地大型航空公司面临一个死局:

不飞可以保住国内、国际航线的上座率和票价,但是保不住飞机利用率,飞机固定成本摊不下来,亏;

飞国内和短途国际可以保住长途国际航线的上座率和票价,同时保住飞机利用率,但是国内和短途国际线上座率和成本恶化,亏;

飞长途国际可以保住国内和短途国际航线的上座率和票价,同时保住飞机利用率,但是长途国际线上座率和成本恶化,还是亏;

目前来看,大型航空公司在民航局的鼓励支持下,选择的是第三种策略。这种策略是损失最少的:

一方面飞机利用率和飞行员开工率保住了,不会出现技能断层,影响民航安全;另一方面大型航空公司这样积极地飞国际,事实上降低了国内线和短途国际线的门槛,保住了那些只能飞国内和短途国际的中小型航空公司的饭碗甚至盈利;

再一方面,大型航空公司的国际线恢复,保证中国至少不至于没有航班出去。

因此,我们可以看到中国承运人恢复国际航班的态度是积极的——但是国际航班的总量还是停滞的。这是因为最近甚至出现了很多外航停航中国的情况。这种情况不难解释——供需,出于需求以外的原因增班只会使得供给曲线右移,以价格降低换来总量增加。

同时对于外航而言,世界上不是只有我们。我们不妨把日本抽出来做一个对比。拿 24Q1 的访日游客对比 19Q1,北美洲旅客的增长是 54%,从 47 万增加到 73 万人;大洋洲是 46%(19 到 28);欧洲(申根区、英国和爱尔兰)是 29%(35 到 46)。

在外航眼中看来,尽管现在欧美游客到中国的入境人数为2019年的61%,而到日本的人数则达到了2019年的146%。反之,中国游客到欧美的比例仅有2019年的30%。但大型航空公司仍在积极增加中国内地的航班,而在日本等其他国家,外国游客的需求则增长了29%,甚至 54%。

在这样的背景下,境外承运人自然会将飞机从中国内地航线移出,移动到那些增长更快的市场去满足需要。澳洲航空和维珍大西洋航空退出内地市场是非常典型的例子——日本和东南亚市场的收益明显更高。

这就很能解释为什么中国人越想恢复国际航线:中国大型航空公司越是积极恢复国际航线,外航越是离开——在需求不振的背景下,这样的国际线市场实际上已经非常「卷」,而为了防止自己在中国航线上「国泰化」,尽早抽身,「你来我就走」是唯一的选择。

但是我们讲「一个没有对手的市场是不赚钱的,不然怎么会没有对手呢」。这样的市场对中国大型航空公司而言,也是有苦说不出的。中国大型航空公司或许由利润之外的指标驱动,量上的表现也非常亮眼,但这些航线不可避免地会影响利润水平。

因此,我建议我的朋友们慎重考虑航空公司——因为中国国际线的需求被签证阻碍这件事情,至少会持续数年甚至上十年。

个人资料

个人资料  退出登录

退出登录

评论

未登录