【环球旅讯】(特约评论员 罗海资)2016年不仅是资本寒冬,对中国旅游从业者来说,也是需求寒冬,这场洗礼目前还看不到尽头。无论是梁建章所说“未来创业者不是20几岁就能做”的创新环境、王兴所说互联网人口红利消失的“下半场”、于敦德所说被多样化客户需求改变的“旅游产业链”、吴志祥所说在线旅游要闯的“第三关”,背后可以推导出相同的思路逻辑,那就是——接下来旅游行业的竞争,成败的观察指标已经不以GMV交易总额与消费人次为主,而将更偏向收入净额与净利。

市场天花板提前来临,导致观察指标转向,这原因可能是市场增速放缓,可能是风投资金泡沫破裂引发假性需求消失,也可能互联网渗透率已经开始饱和。无论如何,裸泳坠落的企业各有各的理由,成功上岸的企业则有相同的原因。

近期途牛发布较分析师预期为弱的2016年Q2财报与Q3指引,为何会有如此巨大的变化?是否途牛未来的方向将有重大改变?如果改变,会往什么方向变?争夺二三四线城市市场的城市下沉战略,对投资人估值相关公司重要吗?对中国未来旅游度假(Package Tours)市场的合纵连横有何影响?在旅游度假OTA三杰中,携程(旅游)、途牛、同程,怎样的战和对奕会是最理性与最高可能性的结果?这篇文章我尝试以理性的角度分析之。(注:本文的携程(旅游)指的是携程的旅游度假部门,在财报上对应的是Packaged Tours项目,非指整个携程集团)。

图一:途牛2016年Q2财报与Q3指引(单位:人民币)

传统旅行社与OTA的下半场

过往OTA相较于传统旅行社更被投资人重视的原因在于,传统旅行社基于地域限制与业务型态,业务增速一般比较有限。即使佼佼者如中青旅、中国旅、港中旅,近年增速多半在10%左右,负成长也不少;各地虽常有独占一区强大的传统旅行社,经过多年成长,增速大体也不出这个范围。OTA通过在线与无线渠道收客,“理论上”能广及所有的出发地,增速也高,这类行业的基础知识不再细述。

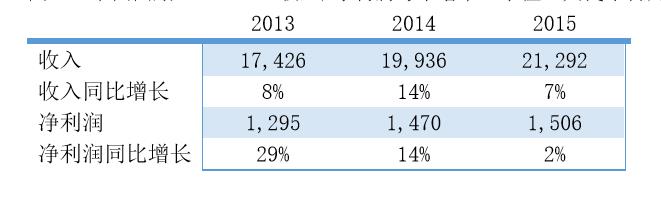

图二:中国国旅(601888)收入/净利润与年增率(单位:人民币百万)

图三:中青旅(600138)收入/净利润与年增率(单位:人民币百万)

然而,随着下半场的来临,双方的优缺点有了另一个观点。传统旅行社虽然增速低,但是线下渠道的销售费用也不高,除非赌性坚强积极包销资源,一般至少拥有不赔钱的能力,能更好的御寒过冬;而OTA为了铺开出发地,各式渠道的投入费用每年水涨船高。在线预定类的创业公司,在2016年上半年已有了一波落马潮,如何解决投资人对公司烧钱过快的紧张感,成为当前OTA的关注重点。就连一直以来盈利的携程,在财报将去哪儿并表后也深受影响,让去哪儿转盈也成为携程在2016的重点。

旅游度假OTA的华东战场困局

标品类(交通、住宿)的OTA,在携程入股去哪儿后,战场已见底定。但是非标品的OTA,在2016的上半年,正值需求冷却后的另一波清洗潮。途牛上半年亏损约13亿人民币,其中10亿元为营销推广费用,主要为背后代表两个地域上的重大意义。

其一,在下沉的二三四线城市部分,途牛认为如电视类全国范围的品牌投放,足以打通中国全境出发地,到资源直采目的地的链条;

其二,在一线城市部分,虽然OTA可以突破购买地域的局限,但是牵涉到在各地不同的影响力,事实上OTA在自己所在的地区,明显会有更好的销售表现,笼统地说类似职业球赛的地主队优势,其实就是ROI要求引导出的执行力。

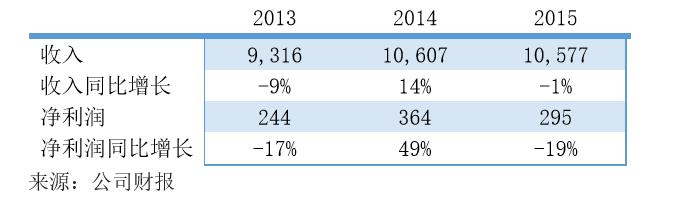

但携程(旅游)在上海,途牛在南京,同程在苏州,三者都在华东;即便华东区各城市GDP在全国名列前茅,高度竞争竭泽而渔,也促使着华东度假战场在需求侧极其脆弱的这一年,又推大了供给,让华东成为一级战区,从而削弱了这三杰在地主区的获客/盈利能力。

图四:中国城市TOP 20 GDP

OTA们不同的城市下沉战略

旅游度假类OTA的长期价值(或估值),取决于旅游市场的在线渗透率预期,而渗透率从地域看,将随着GDP较高的一线城市,逐步渗透到二三四线城市,跟团游业务也是如此。从这个角度看,城市下沉战略是否得当,是这类OTA能否长期发展,估值能否水涨船高的基石。

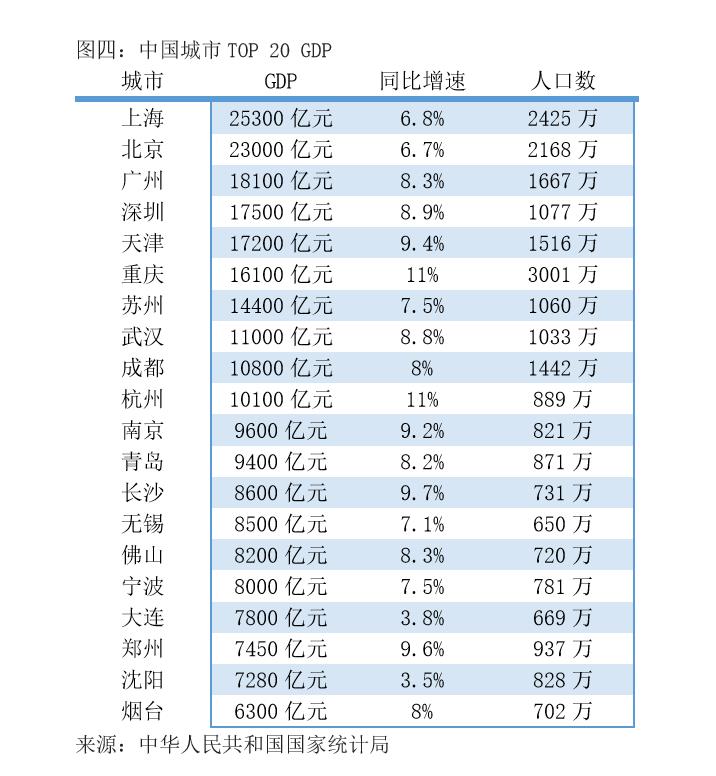

携程(旅游)、途牛、同程,虽然有着诸多的同质与共性,但面对出发地的扩张,三方在城市下沉战略上,对ROI的评估,都有着根本上的不同,在2016年,彼此的路线差异更加悬殊,这也引导出三方的价值差异。从三方经理人层级的论战,也可以看出执行下沉战略的过程中,彼此定位的交集处与市场争夺的核心观点。

携程(旅游) vs 途牛——“跟团游谁最大?”

携程(旅游)与途牛的长期论战焦点在于,“跟团游谁最大?” 。跟团游依消费能力的提升,区分为境内短线、境内长线、境外短线、境外长线,还可能转化为自由行的客人。“跟团游谁最大?”的答案,将引导出在跟团游下沉的过程中,谁能在下沉城市优先通过互联网渗透率取得红利。

事实上,分析调研机构的数据可以明白,跟团游到底是携程旅游大还是途牛大?取决于口径的不同,传统上的半自助(含机酒的行程,部分日程跟团,部分日程自由行)到底是算在跟团游还是自由行,算在自由行是途牛大,算在跟团游则是携程(旅游)大。但客观来说,如果将途牛与携程(旅游)整体体量相比,携程(旅游)在境外,多了香港永安与台湾易游;在境内,多了去哪儿的旅游度假,仍有差距。

同程 vs 途牛——“产品链条的打通怎么合理?”

同程与途牛的论战焦点在于,“产品销售链条的打通,是从境外非标(高单价)到境内标品(低单价)合理,还是境内标品(高频)到境外非标(低频)合理” 。由于双方都尚未盈利,这种合理性的证明,就更偏向对资本圈/股东/员工的证明。双方都在很好的起点上,尝试证明自己可以做到从境内到境外的完整供应链。同程公告在2015年服务人次突破1亿,是在证明拥有高频流量;途牛二季度的跟团游消费人均约达1800元(计入跟团周边游),不计跟团周边游推估在4000元上下,则可以证明在高单价产品的销售能力。

图五:携程(旅游)、途牛和同程的城市下沉战略相关指标

同程下沉模式——地推偏重型

同程在去年开始,开启对外的城市下沉布局。根据公告,同程计划招募100位专线批发CEO、100位海外分公司CEO和1000位全国所有地级市的储备总经理。相较于携程人员最精简的开放平台式合作,或是途牛以市场/服务为主,在地级城市出发地部署5人以下的团队,同程的作法更为激进,人数也更多。1000个城市相信是比较夸张的数字,实际下沉数推估在200城,同程在各地安排地推人员,承担具体销售职能。同程遍地开花做法必须敦节成本,最合理的做法是,经过一段期间的试错后,将后续投入集中于交易额投入产出比大的城市,将产出比低的城市断腕或降低投入等级。相对过往去哪儿的地推是阶段性的铺开,同程百花齐放的方式,成本仍属高昂。在2016年寒冬年代,能否在出境游超车,值得观察,后续还得看老客户留存率与老客户购买境外高价产品的转化率。

途牛下沉模式——品牌偏重型

途牛的作法偏属中庸,相对于同程来说保守,相对于携程旅游则属激进。根据公告,截至2016年二季度,途牛部署的城市达180城(2015年同期是75城),一线城市的交易额占比约为45%-50%,资本圈可能觉得不够快,但是整体来说,一线城市占比逐渐降低的趋势有体现。途牛曾指出2014年到2016年为品牌投资年,因此,庞大的营销费用,在收入占比与绝对值上,则是另一个重要议题,以携程交通/住宿/商旅/旅游各业务整合来看,一直到2015年二季度,单季营销费用都还维持6.8亿的体量,途牛Q2单季的营销费用确实过高。本季度途牛财务长首次具体指出,利用公司的品牌的时间到了,未来途牛将降低电视投入等运营费用,提升公司的毛利率。运营费用降低的程度与对新客增速的影响,值得观察。

图六:途牛城市下沉信息

携程(旅游)模式—开放平台偏重型

相对于途牛与同程用不同但主动的方式面对城市下沉议题,携程(旅游)目前看来对城市下沉的态度仍属保守,主要是以开放平台的方式丰富各出发地的产品。让供应商藉由携程(旅游)开放平台出货,对携程(旅游)来说,可以在商品覆盖上做到最大,在一线城市以携程(旅游)的产品为优先,在携程(旅游)尚无法高度覆盖的下沉城市,则以合作旅行社的产品为主。

我认为这无法根本上解决城市下沉的需求,对从各地军阀分据的传统旅行社手上夺取分额较为困难,长期来说,二三四线城市出发地传统旅行社的客源,固然可能被引流到携程,但是以携程作为渠道的旅行社,也可能切客或是在复购上直销给出发地消费者。携程(旅游)城市下沉战略最大的好处是,省去在各线城市的投放费用,相信携程(旅游)也会是单独结算最为优秀的公司,结算后能盈利也不奇怪。但代价是,单就团队游来看,很可能华东地区的占比在多年经营之后,不降反增,主要的业务地域以华东为主,从趋势来看,对下沉城市的直客经营较为弱势。今年二季度携程(旅游)在成都推行了 “移动互联网+门店”战略,号称将旅行社“千店万人”搬上APP,此外就无规模性的城市下沉投入。对携程(旅游)来说,还是会面临ROI要求的问题,ROI的要求若高,即便安排10亿量级预算,也难以尽数投放;但如果ROI要求低,既不符合过往的政策,也会影响本身的盈利节奏。

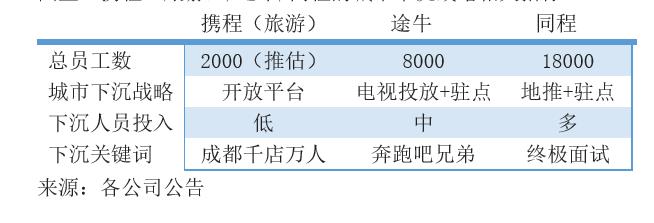

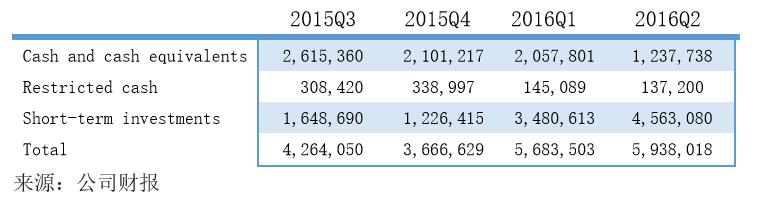

途牛下半场资本路的三个可能

在华东度假市场争霸的携程(旅游)、途牛、同程三雄,高度競爭带动整体市场的毛利率降低。这样的状况会持续多久?同程不用公告财报,不得而知;而从途牛帐上现金来看,二季度帐上现金储备还有59亿多,不靠再融资或资本合作,也可以继续以年為單位的时间。但从理性的角度来看,不管三雄本身經理人的意愿,未来不无可能有资本方推波助澜,携程/去哪儿、滴滴/Uber、美团/点评就是很好的例子。近期途牛公告了二季度业绩与未来方向,相信途牛三四季度的财报与下半场,是GMV导向还是毛利/净利导向,将能决定未来资本整合的可能性与方向。

图七:途牛近期现金储备简表(单位:千元人民币)

GMV导向——途牛与同程合?

途牛可以选择比照过去的去哪儿,继续在营销层面往死里打,再冲高交易额与人次。这样做的风险是,在需求是否回升还不明朗的状态下,单位客人获取成本,还会继续拉升。在这样的状态下,途牛跟同程的合作应该更会合理。途牛做机酒业务相对于冲击携程,不如说是更尝试去做同程能做到的事;携程与去哪儿做机酒业务的逻辑是流量变现,机票与酒店标品作为庞大的流量入口,引导用户预定旅行相关产品;途牛的出境用户流量则属于低频,自然不是期待做到像是携程单季10亿量级佣金收入的程度,操作上更像是先把产品线做到损益两平,做好出境游入口的边际效益。长期来说,这一个打通的链条,会更适合与同程这类大流量的企业产生资本合作。

毛利/净利导向——途牛与携程合?

途牛也可以选择结束高额的电视投放,提早迎接提升佣金率及新客降低的挑战。途牛三季度30%-35%的增长预期,是否意味着途牛ROI指标将调整为重视毛利/净利,值得观察。在这样的状态下,途牛跟携程旅游的合作应该更会合理。途牛帐上的现金加上短期投资超过59亿,如果一个季度维持7-8亿的亏损,确实会造成重大影响,但如果亏损可以止损到3亿上下,任何以途牛为竞争对手的战争会可能变成类似斯大林格勒的惨烈消耗战,对携程(旅游)的压力也越大。毕竟市场若未有良性整合,对携程(旅游)的上市估值也是个挑战,合作后至少华东战区的佣金率有望回归国际市场旅游度假的正常佣金率,就如同携程入股去哪儿后在住宿佣金率的提升,这是马上可以看到的效益。而途牛在二三四线城市,相对同程属于有限制的下沉,与携程“有节制的创新”逻辑较符合,在资本圈也适足以协助携程(旅游)加大在二线城市的收入预期,提高未来的估值天花板。近期途牛遇到不少公关层面的负面抨击,恰与过往每年携程去哪儿谈合并前的声势若合符节,也是有趣之处。

第三条路—退市再行整合借壳上市?

日前有媒体传闻指出,海航(Bohai Harvest RST (Shanghai) Equity Investment Fund)入股途牛后,控有30,300,000股ADS(约为24%股权),途牛可能凭依海航旅游集团资源回A股借壳上市。但若要淡马锡、京东、戈壁、红杉和DCM等多数美元为主的股东同意方案,操作上应该并不容易,且随之而来的低价退市风险,也让人有聚美再现之感,后续值得观察。

1.5亿回购后怎么用?

近期途牛公告将用1.5亿美金的资本市场回购股份,若以8.5美元算且将全数使用1.5亿美金,共可回购约1765万股美股ADS,占稀释后总股数的14%(依二季度公告普通股378,120,850股测算,3股普通股换1股美股ADS),这14%的老股怎么用,或许会在途牛未来的资本路扮演关键角色。

整合后就是世界和平吗?

产生资本合作后,市场就世界和平河清海宴了吗?携程并表去哪儿,美团并购大众点评,滴滴合并Uber后,就是坐等摇钱树掉钱吗?并不是,需求端的问题依旧紧绷,从团队游的角度看,长线需求层面,伊斯兰国不会因为中国的两间旅游公司有资本合作,就停止无差别的恐怖攻击;短线中国人高频出行的日韩泰,基数已高的问题,也已经逐渐突显。资本合作只是让OTA们有喘息的空间,回归合理的佣金率,开始在旅游产业上做到质变,在出发地做好下沉的合作综效,并在目的地做好批发到直采的拓展与分配。

如果觉得作者写得很精彩,可以微信扫一扫下方二维码打赏哟

个人资料

个人资料  退出登录

退出登录

评论

未登录