中美航空运输协议的逐步修订,为市场的健康和持续发展提供了政策保障。与此同时,随着美国签证政策的放宽,中美旅游市场的需求非常火爆,为中美航空市场快速发展提供了基础条件。但是,中美航空公司的竞争力相差悬殊,而且中转航空公司“如狼似虎”般地侵吞中美市场。因此,国内航空公司如何在中美市场上发挥自身优势,提升市场竞争力是一个重要而紧迫的任务。本研究通过对中美市场环境分析和中美航空旅客分析,试图探讨国内航空公司的应对之策。市场环境分析篇是本研究的重要组成部分。

(一)中美航空运输协议的变化

1980年9月17日,国务院前副总理薄一波与美国前总统卡特在华盛顿签署中美建交以来第一个航空运输协议,即《1980年中美航空运输协议》,从此开启中美航空运输发展的宏伟篇章。

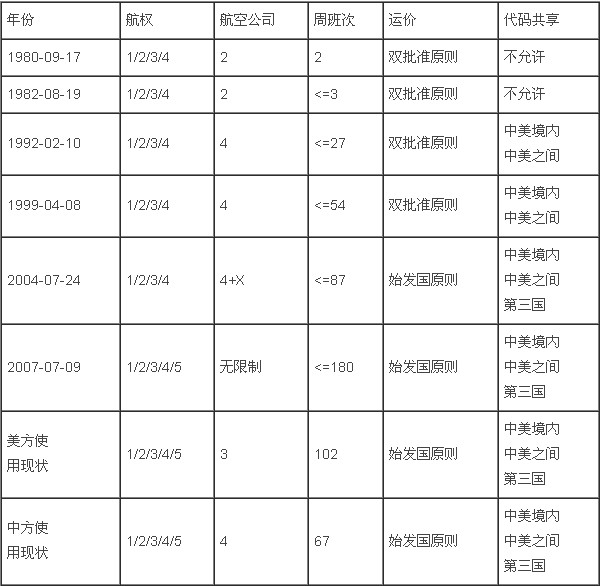

从1980年至今30多年的时间中,中美航空运输协议在《1980年中美航空运输协议》基础上进行5次修订,修订的内容主要包括航权、航空承运人、运力(周班次)、运价和代码共享五个方面。历次中美航空运输协议在旅客运输方面的变化情况,如表1所示。(本文仅研究中美航空旅客运输,所以不涉及航空货邮运输。)

表1 中美航空运输协议变化情况

从表1可知,中美航空运输协议每次修订逐步放宽市场准入条件,尤其自中国加入WTO以来,2004年和2007年的两次修订涉及多方面、深层次的航空运输问题。不仅允许双方增加运力投入和航空承运人等内容,而且涉及到开放第五航权(此第五航权是一种“不完整”的第五航权,因为双方均只授予对方中间点和以远点第五航权,没包括以前点第五航权。)、运价管理和允许对方在本国与第三国航空公司进行代码共享等深层次问题。

中美航空运输协议的每次修订,对美国的航空公司而言都是巨大的市场机遇,与此不同,中国的航空公司却将面临更加激烈的市场竞争,毕竟中美航空公司目前仍不是同一重量级的选手。但是,中美航空运输协议增强了航空公司的自主权利,释放了市场活力,从而促进了中美航空运输市场持续、健康地发展。与此同时,激烈的竞争市场促进了中国的航空公司改善运营管理能力和提升服务水平,从而提高市场竞争力。

正是因为航空运输协议对航空运输市场的发展影响巨大,所以中美政府必将进一步修订航空运输协议以满足多元化和个性化的市场需求,同时为中美航空运输市场的持续、健康发展提供强有力的政策保障。

(二)火爆的中美航空市场“群雄逐鹿”

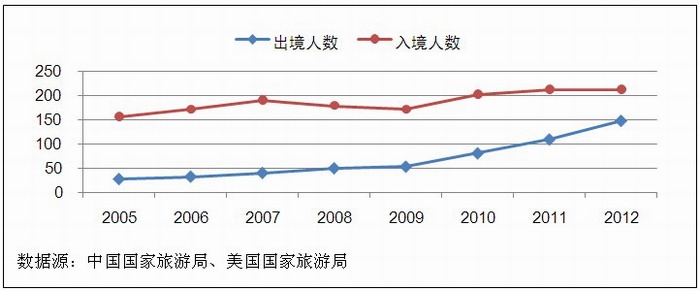

随着美国签证政策的放宽、中国国民人均收入的稳步增长以及美国经济形势逐步回暖,中美旅游市场需求非常火爆。中国国家旅游局和美国国家旅游局网站显示,中国出境人数快速增长,美国入境人数稳中有升,如图1所示。航空运输是出境游最主要的交通方式,火爆的旅游市场无疑促进了航空运输的快速发展,2005年至2012年航空旅客人数快速增长(除了2008年和2009年受金融危机影响),如图2所示。

图1:2005-2012年中美出、入境人数(万人,下同)

图2:2005-2012年中美航空运输旅客人数及其同比变化(万人)

近几年,中美航空市场旅客人数的快速增长使得中美航线“客朋满座”,客座率接近90%,为航空公司带来非常可观的利润。航空公司为了追求利润最大化,在中美市场纷纷增投运力。

受廉价航空、美国“金融危机”和欧洲“债务危机”的影响,美国传统市场的盈利水平逐年下滑,中美航空运输市场成为美国三大航空公司提升盈利水平的重要引擎。因此美国的航空公司逐步调整其全球战略,加大中美市场的运力投放,争抢市场份额。例如,达美航空2014年计划重整太平洋航线网络,减少日本地区航班的密度、增加直航中国的航班。

由于国内航空市场受到高铁的严重冲击,中日航空市场受政治影响,中欧市场仍然没有完全复苏,北美市场对于国内航空公司的战略重要性便更加凸显。例如,海航的战略重心无疑放在中美市场,继北京西雅图航线之后,2013年开通了北京芝加哥航线,另外,2014年将开通北京波士顿和北京纽约航线。

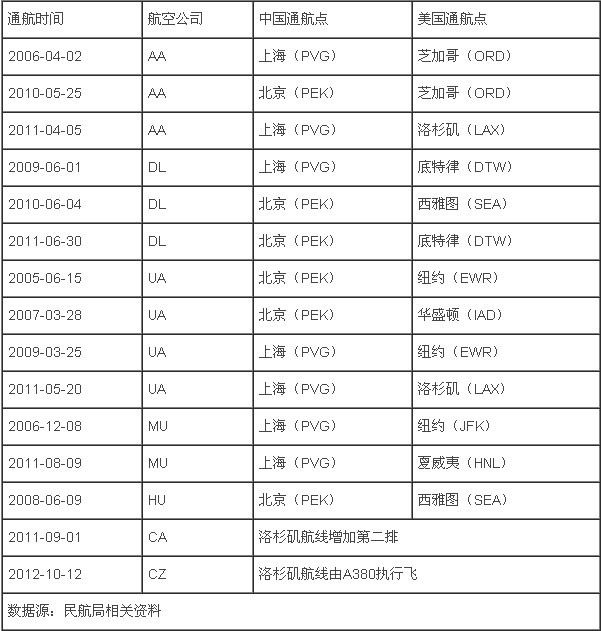

从民航局相关资料中统计可知,2005-2012年有5家航空公司新增客运航线13条,另外国航洛杉矶航线增加第二排,南航洛杉矶航线机型由B777-200改为A380,如表2所示。中美航空市场可谓是“群雄逐鹿”。

表2 2005-2012年中美新增客运航线

(三)中美航空公司综合竞争力相差悬殊

截止2012年底,参与中美航空市场竞争的航空公司共7家,其中美国的航空公司包括美国航空公司、达美航空公司和美国联合航空公司,中国的航空公司包括国航、东航、南航和海航。近几年,尽管中国的航空公司取得了长足的发展,但是其综合竞争力仍然明显不如美国的航空公司。

影响航空公司综合竞争力的因素主要包括运营规模、航线网络品质、服务质量和安全水平四个方面。从中美航空公司的运营情况看,运营规模和航线网络品质相差悬殊,服务质量和安全水平难分伯仲。

1)运营规模方面

本文运营规模是指航空公司的机队规模和在中美市场的投入规模。机队规模反映航空公司的整体运输能力,市场投入规模反映其在中美市场的运输能力。运输能力是航空公司在市场竞争中非常重要的筹码,是决定其市场竞争力的关键因素之一。目前中美航空公司的运营规模相差悬殊。

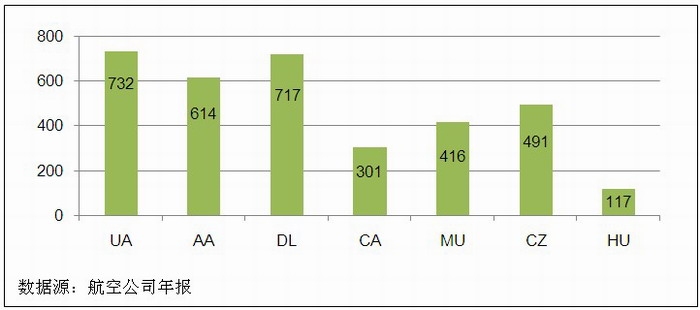

从航空公司机队规模看,目前中美航空公司机队规模相差巨大,几乎不是同一“重量级”的选手,如图3所示。从这个层面讲,美国的航空公司的竞争力明显大于中国的航空公司。

图3:2012年中美航空公司机队规模

从中美航空市场运力投入规模看,中美航空公司仍然相差悬殊,中国的航空公司运力份额仅占30%左右,美国的航空公司占70%左右,如图4所示。根据Kippson的研究表明,在所有其他条件相同的情况下,航空公司的市场份额与运力份额符合“S-曲线”关系,当运力份额大于50%时,其相应获得的市场份额将大于运力份额,当运力份额小于50%时,其相应获得的市场份额将小于运力份额。由于中国的航空公司运力份额远小于50%,因此其市场份额将小于运力份额,竞争明显处于劣势状态。

图4:2009-2012年中美航空公司运力份额

综上所述,无论是机队规模还是中美航线的运力投入规模,中国的航空公司都处于劣势,竞争力低于美国的航空公司。

2)航线网络方面

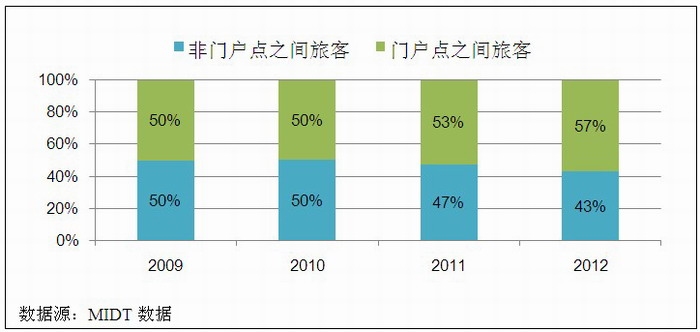

根据统计分析,中美航空旅客的O&D构成非常丰富,如图5所示,2009-2012年非门户点之间的旅客几乎占了“半壁江山”,因此联程市场是航空公司的必争之地。航空公司在联程市场的竞争力主要取决于其航线网络的覆盖度和枢纽的运营品质,因为只有覆盖广的航线网络和高品质的航空枢纽才能更好地满足联程旅客的需求。

图5:2009-2012年中美航空旅客O&D构成

尽管过去的几年中,中国国际航空公司在北京、中国东方航空公司在上海、中国南方航空公司在广州、海南航空公司在北京都致力于建立航空枢纽,积极推进航空公司自身的航线布局朝枢纽化、网络化方向发展。但是无论从航空公司的整体航线网络布局看,还是从航空公司在中美市场的运营航线情况看,中美航空公司之间仍有很大的差距,如表3所示。例如,美国联合航空的国内航线数达807条,国际航线条数达368条,中美市场航线达8条,任何一家中国的航空公司都无法与之相媲美。因此从航线网络方面看,美国的航空公司竞争力明显高于中国的航空公司。

表3 中美航空公司航线网络比较

(四)“韩系”航空公司“如狼似虎”

2013年7月6日,韩亚航空OZ214航班(韩国仁川飞往美国旧金山)在旧金山机场28号跑道着陆时发生事故,共造成3名乘客死亡,均为中国籍乘客。当时机上共搭乘291名乘客,其中,77名韩国人、141名中国人、61名美国人及1名日本人。在对遇难者表示深切哀悼的同时,人们开始关注这样一个事实,一个韩国飞往美国的航班竟然有接近50%的旅客是中国人。灾难的背后反映了“韩系”航空公司在中美航空市场的中转分流能力。

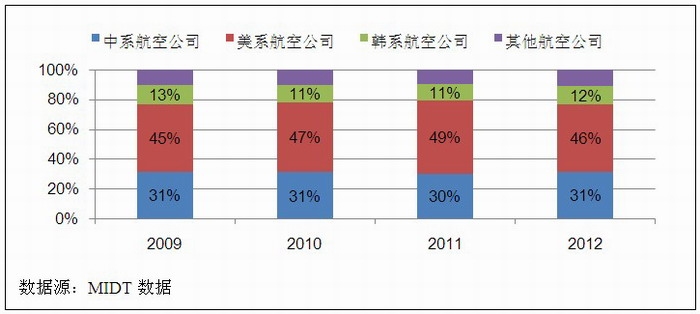

根据MIDT数据显示,2009-2012年“韩系”航空公司在中美航空市场的市场份额超过10%,如图6所示。中美市场目前已有7家航空公司开通直航,市场竞争非常激烈,但是“韩系”航空公司仍然能获得超过10%的市场份额,“如狼似虎”地侵吞中美市场,充分说明其强大的市场竞争力。其强大的市场竞争力主要是因为其在中美拥有通达的航线网络、优秀的服务水平和宽松的过境免签条件。截止2012年7月,大韩航空和韩亚航空在中国的通航点34个,在美国的航空的通航点12个,其航线网络的覆盖度是其他中转航空公司无法达到的。同时,“韩系”航空公司优秀的服务水平极大提升了中转旅客的旅行体验,这也是“韩系”航空公司在中美市场的核心竞争力所在。根据Skytrax的研究表明,韩亚航空为五星航空、大韩航空为四星航空,其服务水平明显高于中、美的航空公司。另外,从2013年5月1日起,韩国对中国游客实施“转机观光游无签证入境新政策”。该政策实施后,赴韩国旅游或在韩国转机的中国公民,可以在韩国最长停留30天。过境免签条件的放宽无疑增加了“韩系”航空公司中转分流的能力。

图6:2009-2012年航空公司市场份额

(五)总结

本文通过分析中美航空市场的政策环境、市场需求情况和竞争对手情况,确定中国的航空公司所处的环境,只有“知己知彼”,方能百战百胜。下一篇将分析中美航空旅客的特点,挖掘旅客的真正需求。最后根据中国的航空公司所处的环境和中美航空旅客的真正需求,探讨国内航空公司的应对之策。

个人资料

个人资料  退出登录

退出登录

评论

未登录