今年Q3对全球旅游业都是丰硕的季度,同程旅行(HK: 0780)也创下收入与净利历史新高,收入同比增长51.3%,达人民币49.9亿元,经营溢利同比增长63.1%,达人民币9.8亿元。

财务指标乍看无可挑剔,然而,若从运营指标的角度看,与同业携程相比,不足之处就很明显。

不过,即便同程的出境产值落后携程甚多,但国际化仍是唯一能让市值从峰值再突破30%的机遇与冒险。

增长瓶颈从用户活跃开始

从运营指标看,同程的增长瓶颈就趋于明显。

首先,用户活跃的增速不高,Q3平均月付费用户仅年增5%,Q2甚至出现季减,虽然以4,640万人次的庞大基数看,个位数增速并不算不好。

但若同时考虑同程旅行自2024年初,已将“度假” 事业并表,理论上从季报公告的用户活跃、交易额、购买频次、交叉销售率到平均用户收入(ARPU),都应该要有戏剧化的提升。

从“度假”并表的角度来理解下列数据,就能清楚为什么海择资本认为这些不错的增速会是瓶颈:交易额年增速2.4%、用户购买频率从2019年的每年5.5次,到2024年的每年8次;交叉销售率从2023Q3的10%,到2024Q3的12%;ARPU较2023年9月底增长54%。

看起来盈利增长更多来自降本增效。

国际化是携程的内卷底气

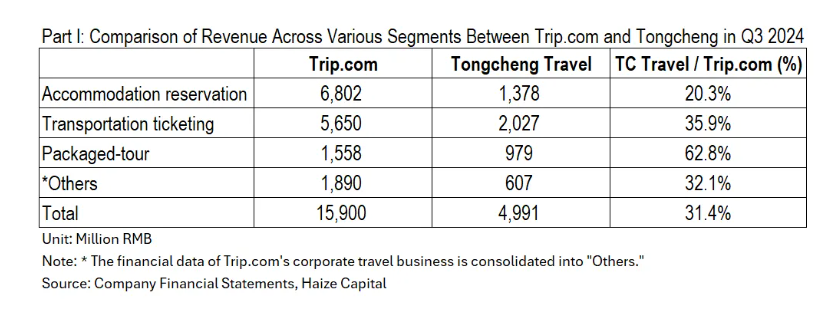

如果与携程相比,不足之处就更为明显。携程集团Q3收入159.0亿人民币,运营利润50.1亿人民币;同程旅行同期收入49.9亿元,已达携程的1/3,但经营溢利为9.8亿元,仅为携程的1/5。

分项来看,Q3同程的住宿服务收入13.8亿人民币,为携程的20%;交通票务收入20.3亿人民币,达携程的36%;度假收入9.8亿人民币,甚至是携程同事业部的63%,表现并不差。

为什么同程的盈利能力与携程的差距,远高于交易规模间的差距?

中间的因素很多,但我们认为,最核心的要素,就是携程的国际化盈利能力够强,无论基于中国客源的各同业在中国目的地怎么卷,携程都能靠中国人出境盈利(但不是靠外国人使用Trip.com Brand盈利)。

因此,同程的挑战就很明确,提升每用户平均收入(ARPU)的目的,必须依赖国际化达成。

同程的国际化做得好,携程在境外如果不卷,同程跟着印钞票;携程如果选择在境外一起卷,自伤利润率,那携程就必须降低境内卷的程度,那同程一样可以印钞票,可能还更多。

当前同程国际化对携程尚无威胁

想象是美好的。那么,现在同程的国际化对携程是威胁吗?远远不是。

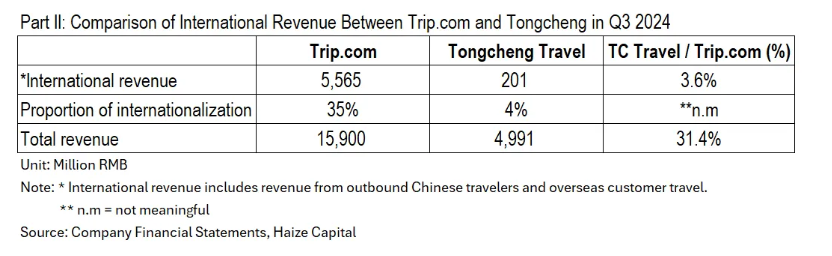

从中国客源出境的层面看,虽然携程未公告Q3中国客源出境的国际收入,若依2019年季报公告看,一样推估国际收入占总收入的35%,产值约55.7亿人民币。

相比之下,同程Q3的国际收入约占其核心在线旅游平台的5%,即总收入的4%,约2.0亿人民币,仅占携程同口径的3.6%,意外得小,对中国客源出境的掌握仍相对初级。

如果仅看境外客源,Q3携程的国际客源(非中国市场客源)收入中,Trip.com Brand约贡献集团总收入的9%,即约14.3亿人民币;同程的国际客源收入我们则认为可以忽略不计。

这所反映的现况是,“同程旅行”品牌对境外客源意义不大;看来管理层也尚未比照携程,从内部事业体建立单独的财务中心(如Trip.com Brand),吸引境外客源。

不过,即便不使用“同程”品牌,同程确实也有直接取得境外客源的能力与投入,如下述。

地缘政治是携程毒药,但却是同程妙药

从对初创公司的股权投资看,就会比较有意思。携程堪称中国旅游业在全球化布局的王者,这点殆无疑义。

其所收购的Skyscanner(2016年11月)、Travelfusion(2015年1月)、MakeMyTrip(2016年1月),甚至投资俄罗斯的机票平台,无一不具有重大影响力。

但也因其400亿美金的市值地位,能与Booking及Airbnb共论剑,投资收购备受各国监管机构用放大镜检视。

或者我们用另一个角度说,携程过往收购的平台,若处于当前的地缘政治现况发起收购,极有可能没有任何一家能通过审核。事实上,自中美贸易战后,携程也没有过大规模的项目收购。

相对来说,虽然同程背后的腾讯不小,但同程市值仅60亿美元,只约携程的1/8,就不会像携程动见观瞻,处处触发各国监管对中国企业莫名的反垄断神经。

这样的竞争力,虽不是同程主动取得的优势,但却是意外之喜。在此背景下,同程投资在地域上单压日本,产品上侧重酒店管理品牌,期望在最邻近中国、客单价最高、目的地产品最多元的地域取得一席之地,梭哈有限资源单点突破,似乎是唯一也是最好的方法,很类似台湾玩乐业者KKday面对Klook所选择的策略。

日本以外,我们认为同程最重要的海外小老虎,是在新加坡推出的返利平台Azgo与香港的HopeGoo,特色同是侧重效果营销而非品牌营销。

同程的奇妙机遇与冒险

同程有一定程度的路径依赖,这导致它同时有着在中国境内极强,但在国际化又极弱的超级奇妙地位。

从市盈率的角度看,它与携程相仿,这让二级市场投资人不得不想象,这家在(中国)国庆前能创造300多万日活跃用户的旅行公司,一旦能从日本目的地开始吸纳中国出境客源,或是藉由小到不被地缘政治压迫的灵活地位,用股权投资直接在境外发起挑战,它本身的投资价值,似乎还有很大的潜力。

同样是从峰值增长30%市值,是携程靠Trip.com Brand容易,还是同程靠国际化容易,将会是2025的有趣议题。

个人资料

个人资料  退出登录

退出登录

评论

未登录