在敞开大门迎接全球游客的新时期,中国酒店业正面临一场支付革命。

近年来,随着国家各部门积极推动便利外国人来华的各项措施,入境游多年来的痛点日渐受到各界关注。国家四部门近日联合印发通知,要求三星级及以上旅游饭店、国家5A级和4A级旅游景区等要实现境内外银行卡受理全覆盖。

4月18日,在2024 环球旅讯数智论坛·上海站,悦航信息CEO石杰就“便利外国人来华 提升酒店支付能力”的主题发表演讲。石杰指出,虽然一线城市的酒店在提供外卡支付服务方面已取得进展,但放眼全国,酒店支付服务的普及程度尚显不足。

他强调,支付业务有巨大的潜力,可以成为酒店行业的一个新增长点。通过创新和合作,支付业务可以从成本中心转变为利润中心,为酒店业带来新的发展机遇。

以下是石杰演讲实录(经编辑删减):

大家好,我是悦航信息的CEO石杰。很荣幸能在环球旅讯数智论坛上与大家分享关于“便利外国人来华,提升酒店支付能力”的话题。分享这个话题的压力确实挺大的。可能大家一提到支付,都会想到办理POS机,或者与支付相关的其他事情。但是,如果我们仔细思考就会发现,在酒店的整个运营中,支付贯穿始终。无论是客人入住、退房,还是后台财务管理,以及我们日常运营的微信公众号、小程序等,都离不开支付。

最近,无论是人民银行还是国务院,一直在要求所有文旅场景,尤其是酒店景区,要能够接受外币卡支付。尽管在北京、上海和广州等大城市中,能够接受外币卡支付的酒店较为常见,但全国大部分地区的酒店并不具备受理外卡支付的能力。

这里主要涉及三个方面:首先是目前酒店支付的形式和背景,为何我们要考虑接受外卡?其次是一旦我们接受了外卡,酒店支付将面临怎样的问题?最后是我们需要怎样的解决方案来解决这些支付问题?

在展开讨论这些问题之前,我想先进行一个简要的自我介绍,我从事过电器行业,然后转向软件领域,如今又涉足支付领域。在支付领域中,我参与了香格里拉集团和万达集团的整个支付平台建设,从门店到整个集团的搭建都有涉及,同时与工商银行、建设银行、中国银行、交通银行等大型银行有业务关系。

今年以来,国务院、人民银行等部门召开会议,要求加强外卡受理,这一背景从去年成都大运会到杭州亚运会都凸显了中国外卡受理的不足。现在许多经济型或商务型酒店甚至没有POS机,更别提外卡支付了,主要采用扫码支付。这种情况在大部分地区都普遍存在,因此需要采取相应措施。

随着相关举措和背景出台,四部委联合发文要求三星及以上的旅游饭店、4A、5A景区实现外卡全覆盖。地方政府也积极响应,例如上海的出租车已装备能受理外卡的POS机,北京要求相关部门将商户的银行卡受理纳入服务质量评价体系,外卡受理已成为政府的重要工作。

在相应的配套上,中国银联发布了"锦绣中华支付无忧"行动,将投入30亿用于外卡建设和受理。当前,中国开放了境外入境游,外卡接待能力成为支付水平的体现,这为问题的解决提供了重要的背景。

在酒店行业中,支付通常被视为成本业务的一部分,因为每次交易都会产生手续费。这导致许多酒店将支付问题归类为财务部门的职责。此外,由于支付方式和收单机构的多样性,以及不同场景下支付处理的复杂性,支付流程往往显得繁琐和麻烦。

然而,支付业务的潜力远不止于此,这也是我今天想探讨的核心:如何将支付业务从单纯的成本支出转变为酒店行业的收入来源,通过创新支付解决方案来吸引客户并创造额外收益。接下来,我将详细阐述这一转变的可能性和实施策略。

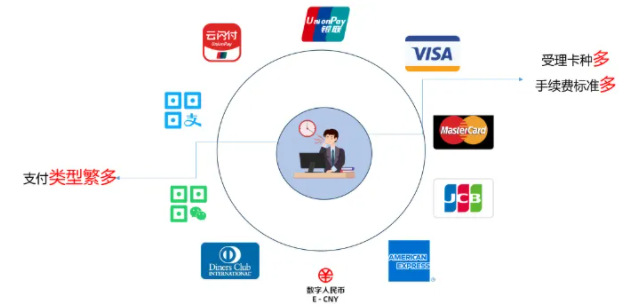

谈到支付面临的问题,实际上我们需要回顾之前提到的一些重要政策。观察这张图,我们发现以前很多酒店只需要受理银联卡、支付宝和微信支付就能够满足大部分的支付需求,有些酒店可能一年甚至几乎没有几次需要处理外卡支付的情况。

但是随着我们国家政策调整,大多数酒店、民宿现在都要求能够接受外卡支付。人民银行也推出了一些新政策,允许境外游客在无需实名认证的情况下绑定微信和支付宝进行支付。

这种支付方式的普及不再局限于高端酒店,而是扩展到所有外国游客可能到达的地方。随之而来的是,酒店需要与更多的国际卡组织合作,如Visa、Mastercard、American Express、Diners Club和JCB,这些加上中国银联,构成了全球六大银行卡组织,几乎覆盖了全球所有的银行卡。这要求酒店更新其支付系统,以适应更广泛的支付需求,同时可能面临手续费用和操作复杂性的增加。

与此同时,增加外卡支付也引发了一系列问题。例如,许多高端酒店都会关注到不同卡种会产生不同的手续费。Visa、万事达、大莱、运通以及JCB等不同卡组织的手续费各不相同,而卡种的增多也意味着手续费类型的增加。微信、支付宝和银联等支付方式的手续费通常是固定的,但外卡的手续费却相对较高。目前,中国人民银行正在与各大卡组织商讨执行欧盟政策的要求,以降低外卡支付的手续费率。这一政策预计不久的将来会得以实施。

因此,增加外卡支付对酒店来说带来了支付方式的多样性和卡种的增加。此外,酒店面临着多个收单机构的问题。收单机构的种类繁多,包括各种POS机、扫码盒子和二维码等,每种机构提供的对账单格式都不同,这给财务和运营人员带来了对账的困扰。

另外,酒店作为一个多业态的行业,面临着多种业态和渠道的挑战。与简单的超市不同,酒店业务涉及到前台、餐饮、零售、康体和水疗等多种业态,以及微信公众号、小程序、抖音和小红书等多种线上渠道。因此,酒店需要应对多场景、多渠道的复杂情况,这是其他商业业态所不具备的。

回头来看,为什么酒店的支付相比传统商业更加复杂呢?

除了涉及多场景多业态外,还有一个主要原因是预授权这一场景在酒店行业中非常常见,而在其他行业则相对较少见,除了租车行业可能也会使用。预授权带来的问题之一就是,一旦我开始接受外卡支付,就会面临多种卡种的不同手续费。包括线上线下的不同业态,以及众多的收单机构,如传统银行和第三方支付平台,都增加了支付处理的复杂性。

为了解决这些问题,酒店需要制定有效的支付策略。首先,酒店应确保能够接受所有主要的支付方式,以满足政策要求和境外游客的需求。选择合作伙伴时,应优先考虑规模较大、服务全面的商业银行,因为它们通常能够处理多种外币卡组织,简化了支付流程。通过使用单一的POS机,酒店可以更高效地处理多种支付方式,减少运营中的复杂性。在选择收单机构时,酒店应有选择性,以确保支付系统的高效和成本效益。

其次,通过一个系统平台将所有收单机构和不同场景整合起来,可以解决场景多样性带来的问题。另外,如果我们有一套系统,能够对不同渠道、手续费和账单进行比对,就可以自动对账,无需人工操作。这种系统解决了账单对账过程中的一些问题。

此外,我们可以考虑将支付从成本部门转变为创收部门。事实上,许多人都在使用信用卡,例如招商银行的“掌上生活”或交通银行的“买单吧”,大家可能更多地使用了餐饮和百货的优惠和引流功能。在酒店行业,一些酒店集团已经开始实施类似的策略。例如,去年,建设银行投入了数十亿用于建行生活。这不仅提供了百货和餐饮的引流,同时也可以与酒店的引流相结合,使酒店的APP可以提供订房服务。另外,去年,中国银联已经与君亭酒店等酒店集团开展了会员互通项目,银联白金卡的持卡人可以享受相应的酒店集团会员卡权益。

随着支付行业的多元化,中国市场上不再只有银联一家卡组织。美国运通自2020年起获得在中国发行人民币卡的牌照,万事达也紧随其后,这预示着未来将有更多的卡组织参与到国内市场中,为酒店业带来更多的合作机会和客户引流的可能性。

在酒店和银行合作方面,每个酒店或酒店集团都需要开设多家银行的账户,但我们很少能够享受到银行带来的流量。不过,一些酒店集团已经开始实施引流计划,与银行合作推出联名卡,并提供优惠和权益,例如,中国工商银行与香格里拉酒店合作的联名卡以及万豪酒店与中信银行合作的联名卡。这些联名卡不仅能够吸引会员,还可以在支付端实现引流。

此前,工商银行与某个酒店集团合作,在促销引流上投入了将近上千万元。使用工行卡在特定酒店消费满足一定金额即可享受减免优惠,最高可达300元,而酒店无需承担这些促销费用。这样的合作不仅限于工行,其他大型银行也有类似的营销活动。

也就是说,通过将支付与银行营销活动相结合,酒店可以有效地利用银行资源和自身系统,将支付手续费通过促销和引流活动赚回。关键在于如何与银行协商合作,充分利用现有资源和系统实现共赢。

今天我的分享就到这里,谢谢大家。

个人资料

个人资料  退出登录

退出登录

评论

未登录