早在几个月前,欧美的休闲旅游就恢复到了疫情之前的水平,但差旅恢复得较慢。为此,德勤从以下几个方面,对欧美差旅业务的复苏情况进行了分析:

- 企业对差旅复苏的预期

- 差旅需求模式的变化

- 技术对差旅复苏的影响

- 差旅成本的上升

- 供应商为环保作出的努力

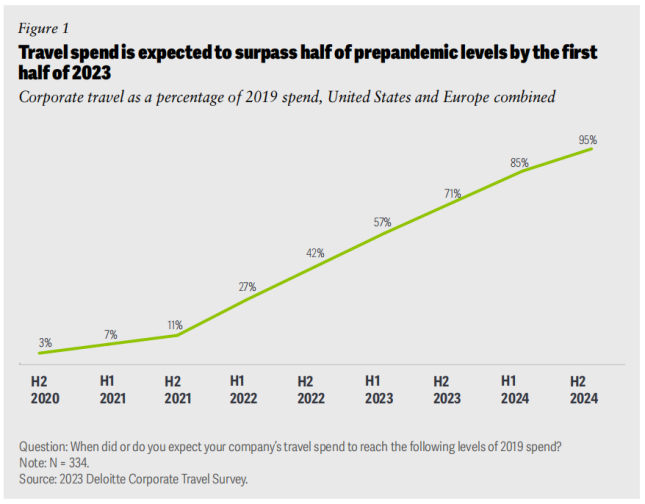

德勤的调查结果显示,美国与欧洲的差旅复苏路径相似,这两个市场2023年上半年的差旅支出预计恢复至2019年同期50%以上的水平,年底将恢复至70%的水平。差旅支出有可能会在2024年底或2025年初全面恢复,但如果计入通货膨胀率,按照实际价值算,企业的差旅量可能仍将低于疫情之前的水平。

随着国际差旅需求的增长,美国受访者预计,国际差旅支出的占比将从2022年的21%跃升至2023年的33%,欧洲受访者预计2023年有32%的支出将用于欧洲大陆内的国际差旅,28%的支出将用于欧洲之外地区的差旅。

线下活动出席率的上升也推动了差旅支出的增长,成为2023年的首要增长动力。美国和欧洲各有一半的受访者均预计行业活动会刺激差旅增长。

未来几年,行业对气候问题的关切可能会决定差旅支出的上限,欧洲有40%的企业表示,要实现2030年的可持续发展目标,每位员工的差旅次数需要减少20%以上,美国则有三分之一的企业持此观点。

大多数企业预计2024年底实现全面复苏

德勤的数据显示,2023年上半年,美国和欧洲的差旅支出预计恢复至2019年同期57%的水平,年底前将达到70%左右的水平。

差旅支出有望在2024年底全面复苏,但考虑到通货膨胀的影响,差旅市场的实际规模将比疫情之前小10%至20%。在机票和酒店房价持续增长的情况下,2023-2024年的差旅支出也将持续上升,而差旅出行次数的复苏则会相对落后。

综合来看,美国和欧洲有24%的企业预计2023年上半年的差旅支出会达到2019年同期75%以上的水平,而53%的企业认为2023年下半年能够达到该水平。美国有18%的企业预计今年底能够实现全面复苏,认为2024年底实现全面复苏的企业占比达到了71%,增长了3倍。欧洲企业的占比则从23%增长至68%。

国际差旅和线下活动推动增长

调查结果显示,线下活动的增多和旅行限制的放松是推动差旅增长的最大动力。

美国受访者预计,2023年的国际差旅支出占比将达到33%,相比2022年的21%上升12个百分点,接近2019年水平。欧洲长途差旅的复苏稍显落后,受访者预计28%的支出将用于欧洲之外地区的差旅,相比2019年34%的占比,下降了6个百分点。德勤表示,即使出行限制全面解除,差旅的大规模复苏仍需时日,特别是长途旅行或者需要签证的目的地,需要更长的时间来突破瓶颈。

线下活动对于差旅复苏的推动作用愈加明显。2022年,线下活动是国际差旅复苏的第五大推动力,而2023年一跃成为第一大推动力。在美国和欧洲,超过半数的受访者表示,线下活动出席率的提高是差旅支出增长的首要驱动力。

随着与会者重新回到行业活动中,很多企业对会议形式进行了调整。有一半的受访者表示,企业将大型会议拆分成了小型的区域性线上会议。有44%的受访者表示在采取线上线下混合形式。企业希望借助会议活动加强与外部的联系。欧洲有54%的受访者表示,企业在邀请更多客户参与内部活动,而美国有42%的受访者表示企业在采取同样的措施。此外,美国(33%)和欧洲(22%)还有些企业将企业内部活动的时间设在气候较温暖的月份,以此吸引更多客户。

办公模式在改变出行决策

疫情的影响已经逐渐减弱,但是为何差旅需求没有迅速恢复?

企业仍然认为,技术对于所有类型的差旅都有一定的替代性。其中,内部培训和团队会议被替代的可能性最大,有44%的受访者认为这两种会议对线下互动的要求极低。

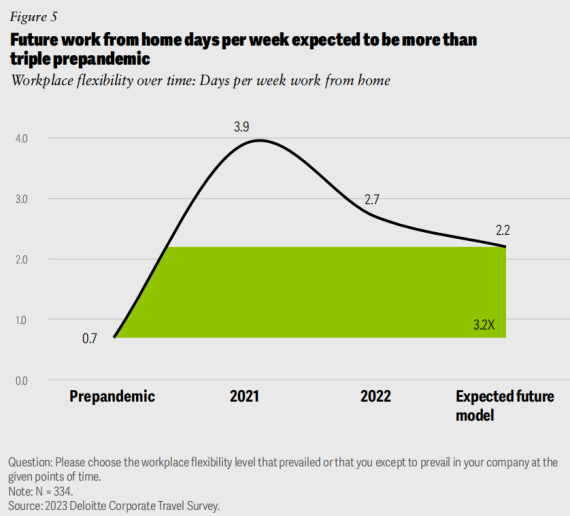

有些企业通过视频会议等技术取代出差,并使居家办公成为可能,而且该趋势会继续发展。差旅经理预计,未来的工作模式会更加灵活,每周居家办公的天数平均为2.2天,是疫情之前的3.2倍。

员工也更倾向于混合办公模式。德勤的调查报告显示,有条件远程办公的员工平均每周会有2.6天在家办公,但他们希望能有3.5天可以居家。

控制出行成本

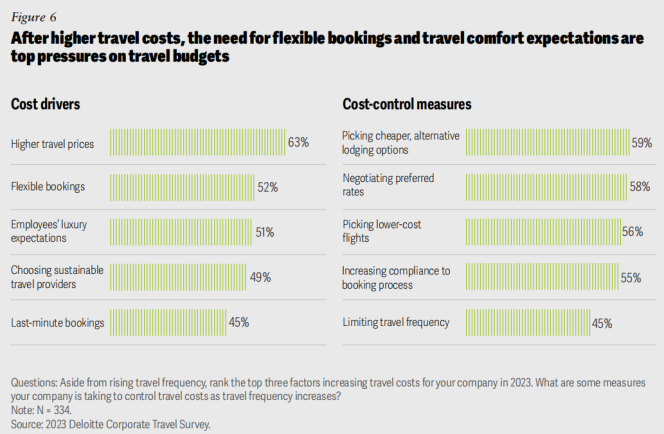

经历了三年的萧条期后,差旅需求逐渐复苏,但企业面临着成本上升带来的挑战。机票和酒店价格的上升是差旅成本上升的主要因素,也成为限制差旅次数的首要因素。

经历了差旅需求减少之后,许多企业在努力适应员工预期的转变。近半数受访者表示,员工对高端服务(如头等舱或商务机票以及高档酒店)及灵活预订的需求,成为2023年推动成本上升的主要因素。与此同时,有近50%的受访者表示,追求可持续发展也会带来成本的上升。

此外,部分企业因疫情影响而搁置了业务,如今要重新与合作伙伴进行谈判并签订合同。根据新的条款,差旅买家可能会面临产品价格显著上涨的情况。有19%的受访者表示,酒店预期需求量仍将保持在较低水平,因此酒店在定价上不会作出太大让步,11%的受访者表示航司也持同样的态度。

机票和酒店价格的上升在一定程度上会抑制差旅需求,不过其影响比去年要小。2022年,大约72%的受访者表示,企业在通过限制出差次数来控制成本,而今年该占比下降至45%。相比之下,企业更注重通过选择价格更低的住宿(59%)和机票(56%)来降低差旅成本。

推崇绿色出行

企业开始注重通过减少碳足迹来满足监管要求,而差旅是绕不开的话题。虽然美国(1/7)和欧洲(1/5)较少企业认为环保要求会限制他们的差旅次数,但有40%以上的企业表示正在优化差旅政策,以减少对环境的影响。

欧洲有40%的受访者表示,公司计划在2030年之前将每位员工的差旅费用减少20%以上,以实现可持续发展目标,美国有33%的受访者也表示公司将采取同样的措施。有43%的受访者(美国42%,欧洲45%)表示,公司将碳排放预算与财务预算一起分配给团队,作为差旅政策的一部分。

为了更好地了解供应商采取的环保措施,德勤对酒店、航司和租车公司的环保指标进行了调查。约有2/3的差旅买家表示,会综合考虑每项指标,但倾向性更有不同。

企业一般不会强制员工采取环保措施,通常的做法是,建议员工租电动车、升级舱位、选择碳排放量较少的航班。在酒店预订方面,则更加强调数据收集和追踪。

德勤表示,任何对于差旅复苏的积极预测都需要时间来检验,如果没有重大危机,差旅可能会在一年左右的时间里实现回弹,之后将迎来个位数增长。

工作方式的改变、可持续发展目标和要求可能会限制差旅需求的增长,但也会为差旅买家带来新的机会。对于服务企业的旅游供应商和代理商来说,新形势能够为合作伙伴创造机会,发挥竞争优势。

参考资料:

Navigating toward a new normal: 2023 Deloitte corporate travel study. (Deloitte)

个人资料

个人资料  退出登录

退出登录

评论

未登录