【环球旅讯】(特约评论员 罗海资)近日,Booking Holdings公布了2019年Q2财报,这同时也是Booking Holdings CEO Glenn Fogel兼任Booking.com CEO后的首份成绩单。

此前,Gillian Tans从Booking.com CEO转任为期一年的首位chairwoman,一度被以为是企业宫斗剧。但从结果看来,Glenn不仅在财务与运营上成功救火,也借鉴中国互联网提出明确的“结合住宿+行中服务”、“发展QR支付业务”、“进入中国市场”三项未来战略,给投资人清晰的未来愿景。

一个接了中国地气的欧洲劲旅,能否将Booking Holdings市值再次翻倍?这无疑将是影响全球OTA在2020之后发展的主旋律。

Q2财报总结:止血效果明显

结合近年Booking Holdings的财报可以发现,Glenn以救火之姿兼任Booking.com的CEO后,为趋势向下的财务与运营数据带来明确的止血效果。

(1)从“强增长”转向“控收入”

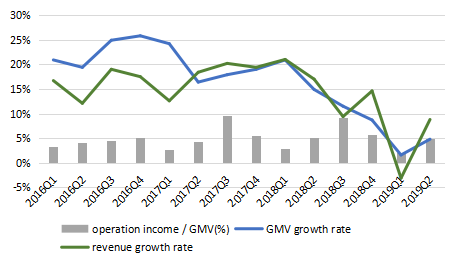

在2017年Q1以前,Booking Holdings的GMV增速大体超过20%,且超越收入(revenue)增速,呈现爆发式增长(图一)。

但从2017年Q2开始,不仅GMV与收入增速双双下滑,GMV增速也多次低于收入增速,可以理解为运营目标被迫从“强增长”转向“控收入”。控收入的过程中,虽然GMV一度失速呈现负增长,但从运营利润对GMV的占比来看,基本都能维持3%-5%间,尚能维持效率。

图一:Booking Holdings的GMV增速、收入增速、运营利润对GMV占比(2016-2019)

资料来源:公司财报

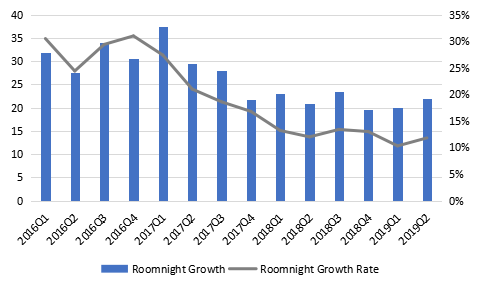

(2)传统酒店预订增速趋于停滞

从历史数据来看(图二),Booking Hodings的间夜增速从2016年Q4的29.4%降到2019年Q1的10.3%,几乎连续降了八个季度;虽然间夜量的绝对值一个季度已超过2亿间夜,但是间夜增量从2017年Q4开始,每个季度的同比增量大体只能维持在2000万间夜左右。

图二:Booking Holdings的间夜增速与间夜增量(2016-2019)

资料来源:公司财报

考虑到Booking Holdings当下非标住宿房源数已达整体房源数的20%,且近期GMV与收入增速均低于间夜增速。海择资本认为,GMV与收入增速均低于间夜增速,意味着Booking Holdings的平均房价与单间夜收入下滑,这部分与预付模式(merchant model)交易量增加有关,但更象征着间夜增量已偏移到非标住宿,传统酒店的预订增速很可能趋于停滞甚至下滑。这也与Booking Holdings传统酒店房源量微幅降低的趋势相合(图三)。

图三:Booking Holdings传统与非标房源数量(2018-2019)(单位:百万)

数据来源:公司财报

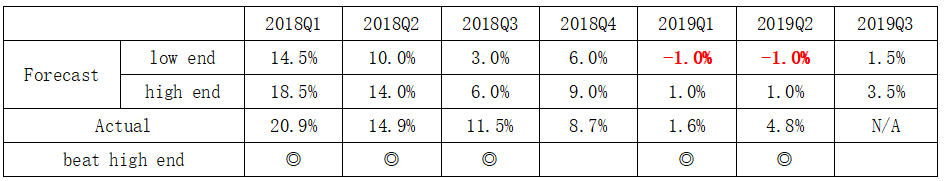

(3)负增长警报解除

海择资本认为,虽然Booking Holdings 2019年Q1在GMV预期上首次出现负增长,但在2019年Q3季度随即翻正,Booking Holdings在从增长型公司走向成熟的过程中尚未失控。

从过往六个季度GMV的预期与实际值(图四)可以发现,只有一个季度结算时没有超过高标,可见Booking Holdings给的预期一般偏于保守,达标率较高。因此当2019年Q3的GMV预期下限由负转正后,可以理解负增长风险已初步解除。

图四:Booking Holdings财报GMV预期/实际值/超标率(2018-2019)

资料来源:公司财报

梦开始的地方

相对于Booking.com前任CEO Gillian Tans在电话会议时对未来产品战略的空白,只聚焦于投资(organic investment)/回购(share repurchases)/收购(opportunistic M&A)。Glenn以双重身份初登场之际,则对Booking Holdings未来方向给了“结合住宿+行中服务”、“发展QR支付业务”、“深入中国市场”三个明确的定位。

值得注意的是,2019年Q2的财报电话会议上,Glenn多次提到Booking,但未详细说明是Booking Holdings还是Booking.com,毋庸置疑的是,作为对Booking Holdings业绩贡献最大的子公司、在中国市场深耕多年的Booking.com将会是这三大定位的重要执行者。

不可讳言,这三个板块都还很初期,对外公告战略等于提醒竞争者分食大饼,但确实也提供让Booking Holdings估值倍增以上的愿景。

新航路之一:connected trip产品组合

Booking.com究竟该专精于住宿预订,还是比照中国OTA提供一站式服务?从Booking.com官网与APP在UI上的反复,可以发现其一直没有固定的结论。

Booking.com的一站式产品做不好,究竟是外国用户不需要一站式服务,还是住宿以外的产品体验差所以做不好,也一直莫衷一是。此前Booking.com本身的住宿流量足以支撑整体的增速,这个议题相对不被重视。

这次Glenn给了(至少是暂时的)定论:Booking.com必须走向一站式。不过Booking.com定义的one-stop shop并不需要从机票到换汇的一篮子产品,连接住宿+行中服务的产品组合(connected trip)才是Glenn认定的用户需求。

Glenn把connected trip定位为将住宿结合当地玩乐(attractions)与小交通(ground transportation),间接承认了并不是一站式服务不符合外国用户需求,而是集团产品(OpenTable、Rentalcars.com)太弱。

基于这个思路,connected trip在小交通层面极有可能会结合已有投资关系的盟友滴滴、Grab,当地玩乐会结合已收购的系统商FareHarbor,看来餐饮也可能结合美团。

当然,Booking Holdings愿意放下身段,不代表谈判桌上的盟友没有身段,毕竟目前还没有看到更深度的结合。

可以确信的是,Booking.com在这层面的商务拓展是伴随Booking Holdings投资驱动的,不排除商务对接会直接写在投资协议上,也可以预期未来相关的投资会在全球遍地开花式的发展。

新航路之二:Booking支付的想象空间

对于在一站式服务已沉浸多年的竞争对手,Glenn也提到了后发先至的尝试。面对在各地趋于完整的当地玩乐上下游供应链,用API对接产品在行前提供预订固然是种方式,但直接下沉目的地底层供货商,在行中阶段于供应商处提供基于Booking支付的QR二维码,让既有客人能使用Booking支付,既省去换汇的麻烦,又可以更好地进入当地玩乐与生活餐饮。

从这个角度来看,Booking Holdings将摇身一变成类支付宝/Apple Pay/PayTM/M-Pesa的公司,能产生新的估值。操作上无论是通过运用原有地推、外包给目的地的地推公司,甚至投资整合支付公司,都具有可行性。

新航路之三:进军中国不受贸易战影响

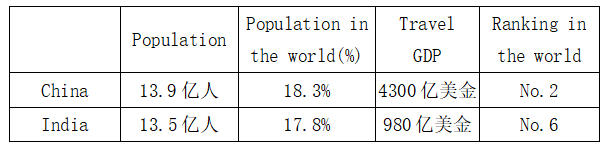

Gleen明确了中美短期对抗不可能影响Booking.com进入中国市场的长期策略。虽然Booking Holdings人力布局于全球70个国家,但考虑到中国有着高达13亿的客源与世界第二大的旅游业GDP产值(图五),目前Booking在中国投入了1000人,占集团26000人中的4%,占Booking.com 17000人的6%;从比例上看确实还有增长空间。

图五:中国/印度人口数与旅游业GDP产值比较(2018)

数据来源:World Bank

特别是携程已在2019上半年对MakeMyTrip的大股东NASPERS提出股份购买协议,一旦通过印度政府审核,携程等于光靠中国与印度两地,就网罗了全球36%的人口数,Booking Holdings在印度已落后携程一步,放弃中国市场更是不能承担的风险。

中国市场之于Booking Holdings,一如印度市场之于携程。虽然都很难,但为了未来估值的提升,双方都不能不做。

目前海择资本仍然认为,Booking Holdings在中国市场能取得良好战果的可能性,仍然低于携程在印度市场通过MakeMyTrip的可能性。但是从Booking.com对connected trip的思考来看,除了C端布局,还会以投资驱动合作,从B端进军中国市场,以取得更好的战果。

Booking.com 2.0:接了中国地气的欧洲劲旅

作为旅游资本市场市值最高的公司,此前Gillian Tans设定的竞争对手更偏向Airbnb。Glenn带领Booking.com浴火重生的同时,虽不能说更针对携程,但是确实尝试把对中国互联网的理解,内化成Booking.com的竞争力。

Booking Holdings在2019年Q2的财报电话会议上,无论是对美团从外卖到旅游的高频打低频方法论、中国QR二维码支付的普及,甚至对香港现况与台湾自由行的动态都信手捻来。虽然这对熟悉中国互联网的投资人都不是了不起的新观念,但从Booking.com CEO的口中重新说了一次,并且内化成Booking.com的战略,还是令人震撼。

轻敌大忌。是以狮子搏兔,亦尽全力。处于中国市场的携程肯定不是兔,但Booking Holdings无疑是狮,Glenn能否把理解转化成执行力,将是全球OTA 在2020以后的关注焦点。

(注:Priceline集团于2018年2月正式更名为Booking Holdings,为方便读者阅读,本文2018年2月之前Priceline集团财报相关内容亦统一称为Booking Holdings财报相关内容。)

个人资料

个人资料

退出登录

退出登录

评论

未登录