【环球旅讯】OTA巨头Expedia和Booking Holdings之间有不少相似之处,也都面临类似的挑战。但双方的一个重要区别在于,Booking Holdings业务比Expedia更加国际化,而后者在美国市场的实力更强。双方在产品组合上也存在差异,Expedia更倾向于打包产品,Booking Holdings则更加注重住宿产品。

最近,Seeking Alpha分析师Robbert Manders通过对比过去十年的预订量、用户数、毛利率等数据,分析了这两家公司的未来发展趋势。

用户和预订量

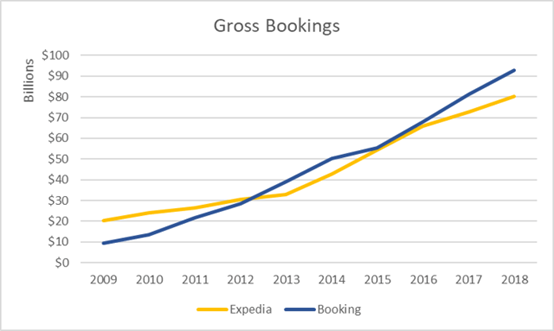

Booking Holdings 2018年的总预订量大约是10年前的10倍;而Expedia去年的总预订量约为2009年的4倍。

除了总预订量这一重要因素,双方的对比还需要考虑用户数量、住宿产品库存量和毛利率。

毛利率是一项重要指标,从总预订量中获取更高的收入代表了竞争实力。毛利率降低意味着平台降低价格以吸引(住宿)供应商,进而推动收入增长。

如上图所示,Expedia的毛利率在过去10年呈现了下滑趋势,Booking Holdings则在上升。Expedia旗下短租平台HomeAway的毛利率从2015年的11.5%降至2018年的10.2%。但Expedia的酒店预订(毛利率高于短租)在总预订量中的占比相对稳定。

过去十年,Expedia整体毛利率的下滑,更像是一种策略,即通过降低毛利率来吸引更多供应商。Expedia在2015年就曾公开下调毛利率,以吸引更多业务。

Expedia试图通过这一策略吸引更多酒店和住宿供应商,削弱Booking Holdings在住宿服务上的优势。这一策略从长远来看可能会奏效,目前Expedia的优势并不在于总预订量。

Expedia的策略一直是以低定价吸引B端客户,但Booking Holdings则更希望直接引导用户在平台完成预订。用户群体的累计能为平台吸引更多酒店和库存,对于想提升入住率的酒店而言,Booking Holdings的巨大流量不容忽视。

另一个影响毛利率的原因是Booking Holdings和Expedia在美国的普及程度。在美国市场,几家大型连锁酒店集团占据了主导地位,而欧洲和亚洲的酒店市场非常碎片化。欧洲的许多酒店都是家族企业。浩华数据显示,意大利只有5%的酒店为连锁品牌。对于比价网站而言这无疑是个好消息,小型酒店的品牌影响力有限,更加依赖OTA和旅行社来获取流量。

注:Booking Holdings主要网站(Booking.com、Priceline.com、Agoda.com)和Expedia主要网站(Expedia.com、Hotels.com、HomeAway.com、Expedia网站的英国、加拿大、日本、德国、意大利、法国、西班牙域名页面)在美国和国际市场的累计月均访客量,数据来源:SimilarWeb,统计时间:8月份

尽管Expedia在很多其他市场的业务数据并未统计进上述的图表,但与Booking Holdings相比,双方的全球访客用户量存在较大差异。

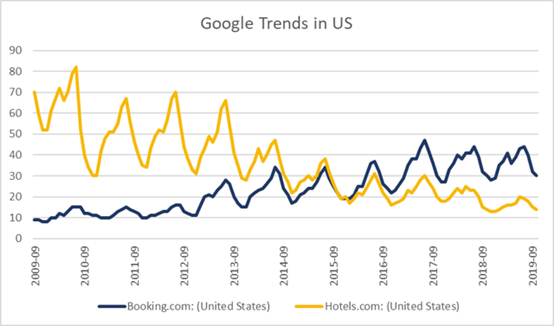

而从Google趋势数据来看,也同样有趣。分析师Robbert Manders针对美国市场,分别挑选了Booking Holdings旗下的Booking.com、Expedia旗下的Hotels.com,并对两者进行了对比:

根据Google趋势数据,Booking.com在美国市场的网站搜索率已经超过Hotels.com。同时Booking Holdings在国际市场占据着主导地位,是在线酒店预订领域的中坚力量。Booking Holdings吸引了全球旅客,也拥有了全球市场库存,这是一种良性循环。OTA在扩大规模的同时更能吸引住宿供应商和寻求最佳旅游服务选项的旅客。

盈利

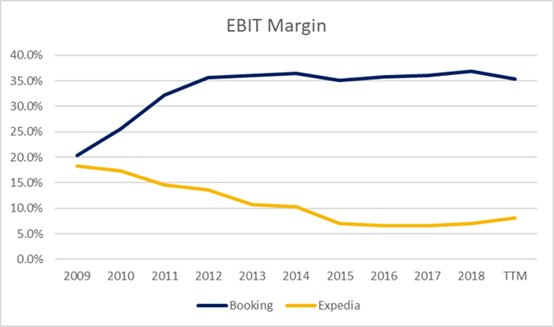

根据Booking Holdings和Expedia的息税前利润率(EBIT)曲线图,在2012年达到稳定趋势之前,Booking Holdings的EBIT利润率在2009-2012年间实现了快速增长;Expedia正好相反,从2009年到2015年,Expedia的的EBIT利润率一直在下降,随后处于相对平缓的发展状态。这与上文所述的双方毛利率的发展趋势基本相符。

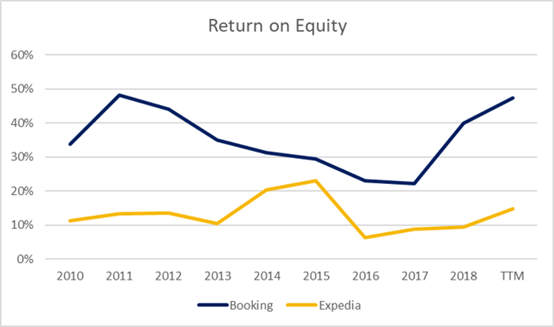

但单纯的EBIT利润率并不能说明所有财务状况,对投资者而言,回报率更加重要,这代表了企业的真正价值和竞争能力。

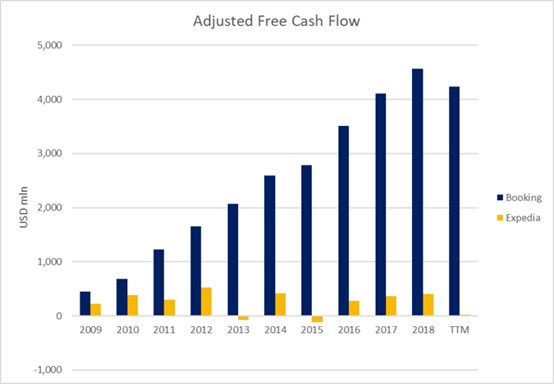

过去10年,Booking Holdings的ROE(股本回报率)一直优于Expedia。综合双方的快速发展,Booking Holdings的自由现金流相对更加乐观。

过去10年Booking Holdings的收入和投资回报率均实现了比Expedia更快的增长,Booking Holdings的年均现金流增长接近5亿美元。相比之下,Expedia的现金流并未取得大幅增长,但其公司市值在过去十年也实现了较大的提升。

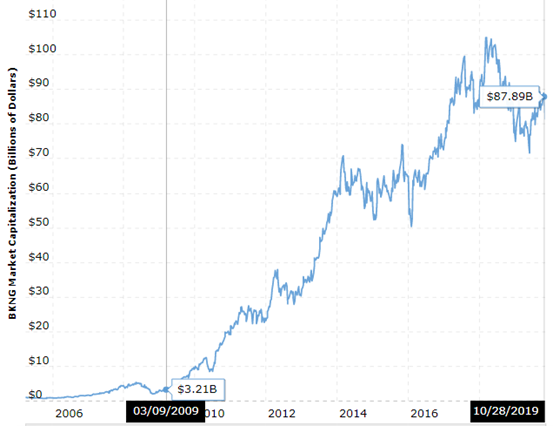

根据Macrotrends数据,Expedia市值从2009年3月的21.2亿美元,上升到2019年10月的约205.4亿美元;但是Booking Holdings市值的升幅更快,从2009年3月的32.1亿美元,上升到2019年10月的878.9亿美元,期间在2017年,还一度突破了1000亿美元的大关。

有分析师认为,Expedia具备隐藏优势,该集团的营销支出占比(2018年营销支出占总收入51%)远高于Booking Holdings(占总收入34%)。分析师认为Expedia一旦减少营销支出,就能够推动利润的增长。

实际上,Expedia旗下的Trivago通过削减广告支出扭亏为盈,但同时也付出了许多代价。Trivago截至目前的12个月的收入,相比截至去年第一季度的12个月的收入低23%,其股价在过去12个月内下跌超过50%。

兼顾收入增长和健康利润率似乎是一件难事,但Booking Holdings过去十年不仅实现了迅速增长,利润率也有所提升。

战略投资

Expedia和Booking Holdings手中均持有其它上市公司的股份。Expedia投资了Trivago,Booking Holdings则投资了携程。对于Booking Holdings而言,在快速增长的中国市场获得携程的伙伴支持,能够创造巨大价值,而Expedia也能通过Trivago吸引更多欧洲旅客。

Expedia持有Trivago 59.5%的股份,后者于2016年上市,自2017年6月以来,其股价一直在跌。

Trivago股价图

相比之下,Booking Holdings投资的携程表现好得多。过去5年,携程的收入复合年均增长率达到40%,也在盈利。过去4年,Trivago的销售复合年均增长率为31%(以欧元计算),在微弱盈利的同时其年累计销售有所下滑。

潜在对手Google

有行业人士认为,Google涉足在线酒店预订,将给Booking Holdings和Expedia带来挑战。但Seeking Alpha分析师Robbert Manders认为,Google会控制其业务范围,避免卷入反垄断指控。

2017年,Google因其旗下网上商城Google Shopping涉嫌违反欧盟反垄断法规,被欧委会罚款24亿欧元(约合27亿美元)。

此外,Google的业务尝试也不是一帆风顺。2011年Google推出了社交平台Google+,尽管Gmail用户都成为了其注册用户,但这项业务最终还是以失败告终。今年4月,Google关闭了面向C端的Google+服务。

Google不会深入旅游领域的另一大原因在于,仅Expedia和Booking Holdings这两家OTA每年向其支付的广告费用就高达数十亿美元。Expedia和Booking Holdings在直接营销和绩效营销上的支出分别都超过了40亿美元,其中在线广告占据了较大份额,而大部分营销费用都流向了Google。

虽然大幅度投入了营销,但两家OTA的净利润都未呈现出相应比例的增长,分别都只实现了小幅上涨。Expedia 2018年全年净利润为4亿美元,而Booking Holdings同期的净利润达到40亿美元。

未来发展趋势

Booking Holdings在过去10年的表现优异,自由现金流(FCF)收益率达到5%。Booking Holdings投资者的目标现金回报率为8%,该集团的直接任务是将年均FCF收益率增加约3个百分点,从而保持当前价值。

根据国际货币基金组织的最新数据,当前全球经济增速达到3%-3.5%。在不断发展的全球经济中,(国际)旅游相对而言是一种奢侈服务,全球旅游市场规模增速从逻辑上要超过全球GDP增速,人均收入的增长也将促进更广泛的奢侈消费。

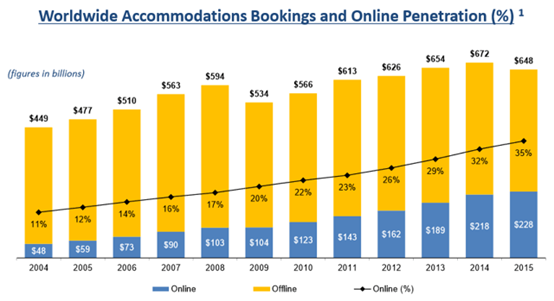

此外,在线预订在旅游总预订量中的占比很可能会持续提升,这一趋势将继续推动Expedia和Booking Holdings的收入增长。

2004-2015年全球住宿预订量及在线渗透率(数据来源:Euromonitor)

市场发展一般呈周期性趋势,而根据目前的图表,在线渗透率的持续增长缓解了OTA所受到的周期性影响。但在未来的经济低迷时期,在线渗透的相对增长潜力很可能将被市场总预订量的下滑所抵消,导致在线预订量(以美元计算)可能出现缩减。

就预期增长率而言,基于股票价值计算,Booking Holdings要达到目标,还需要实现3个百分点的年均FCF收益率增长,而Expedia的增长目标则是Booking Holdings的两倍。Expedia当前的自由现金流收益率约为2%,该集团的年均增长幅度要达到6个百分点,才能为投资者带来8%的收益回报率。

但Expedia很难实现这一点,也不应以此为目标。作为衡量收入最重要的指标,Booking Holdings和Expedia在2019年上半年的预订间夜量增长率均达到11%。Expedia在某种程度上仍然希望向股东证明其盈利能力,而这将使Booking Holdings获益。

结论

过去10年,Booking Holdings在各项重要业务和财务指标上的表现几乎都要优于Expedia,但Expedia的市盈率却超过了Booking Holdings。Manders认为,Booking Holdings的实力和盈利能力都更具吸引力。 (本文由Elena编译自Seeking Alpha)

个人资料

个人资料

退出登录

退出登录

评论

未登录

游客

2019-11-25

拓展获客渠道是关键